Рынок опционов — один из самых ликвидных и волатильных на Московской бирже. Если вы хотите научиться работать на срочном рынке и совершать выгодные краткосрочные сделки, то опцион — это отличный инструмент для начала. Он хорош как для новичков, так и для более опытных трейдеров. Главный плюс опционов — полный контроль над рисками при определенных условиях, но обо всем по порядку.

Что такое опцион

Давайте для начала разберемся, что такое опционы. Опцион — это производная ценная бумага. Это означает, что его ценность основывается на другой ценной бумаге: акции, облигации, фьючерсе и так далее. Он не может существовать сам по себе. Опцион — это договор о праве на покупку или продажу базового актива по фиксированной цене. Звучит немного туманно, поэтому рассмотрим термин на примере.

Представьте, что вы решили купить какой-нибудь товар — пусть это будет золото. Оно в данной ситуации будет называться базовым активом. Вы находите продавца, который готов продать вам золото по стоимости 500 рублей за грамм. Вас устраивает такая цена, но вы хотели бы купить актив попозже, поэтому вы с продавцом заключаете договор, в котором фиксируете текущую цену, количество (например, 10 грамм) и дату покупки. Если стоимость золота за это время возрастет, то вы как покупатель окажетесь в плюсе. Например, если стоимость за грамм поднимется с 500 до 550 рублей, то при покупке 10 грамм вы экономите 500 рублей. Если же ценник, наоборот, падает, то в выигрыше может оказаться продавец — он сможет продать вам базовый актив по более высокой цене, чем текущая. Например, если стоимость золота упала до 400 рублей за грамм, то владелец актива продаст его вам на 1000 рублей дороже, чем мог бы продать без заключения договора. Этот договор и называется опционом.

Отметим, что покупатель опциона никогда не обязан завершать сделку, поэтому, если условия в расчетный день оказываются невыгодны для него, он просто отказывается от покупки/продажи — но об этом чуть позже.

Опционы классифицируют по нескольким категориям:

- пут и колл;

- поставочные и расчетные;

- американские и европейские;

- маржируемые и немаржируемые.

Поставочный и расчетный опцион — в чем разница

Все опционы делятся на поставочные и расчетные. Поставочные предполагают работу с реальными активами. Это означает, что если вы купили опцион на покупку 100 баррелей нефти, то в расчетный день вы получите самые настоящие 100 баррелей нефти.

На бирже обычно работают с опционами на ценные бумаги (акции, облигации, фьючерсы) — работа с вещественными активами типа золота или нефти сопряжена с очевидными трудностями. На Московской бирже встречаются только поставочные опционы на фьючерсы. Но фьючерс — это тоже производная ценная бумага, которая может основываться на акциях, валюте, индексах… Трейдеру нужно хорошо разбираться в базовом активе, чтобы успешно торговать опционами.

Чтобы точнее прогнозировать цены на активы, познакомьтесь со статьей: «Теория Доу«.

Расчетный опцион не дает вам права на реальное получение базового актива, но в день закрытия между вашим счетом и счетом продавца опциона произойдет перерасчет. Помните наш пример про опцион на покупку золота? Если ценник на золото поднимется до 550 рублей, то в день закрытия опциона на ваш счет будет переведено 50 рублей за каждый «купленный» по опциону грамм. Вместо реального золота вы получите денежный эквивалент вашей выгоды. И наоборот, если цена упала, то с вашего счета будут списаны деньги в пользу продавца опциона. Расчетных опционов на Московской бирже нет.

Маржируемые и немаржируемые опционы

С 2009 года в широкий обиход вошли маржируемые опционы. Что они из себя представляют? Если вы уже знакомы с вариационной маржей, то примерно представляете, в чем тут соль.

По обычным немаржируемым опционам расчет идет следующим образом:

- При покупке опциона деньги перечисляются со счета покупателя на счет продавца.

- В расчетный день происходит перерасчет средств.

- Биржа распределяет прибыль между покупателем и продавцом опциона в зависимости от текущей цены на базовый актив.

Маржируемые опционы можно рассматривать как систему защиты от незавершенных сделок. Вместо моментального перевода премии за продажу опциона, биржа замораживает средства на счету покупателя, а средства перечисляет только в расчетный день. Вот как это происходит:

- При покупке опциона биржа замораживает его сумму на счету покупателя.

- Ежедневно производится перерасчет на основании движения цен. При этом, если продавец уходит в минус, деньги начинают замораживаться и на его счету.

- В расчетный день замороженные средства переводятся на счет покупателя или продавца — в зависимости от того, кто из участников сделки оказался в плюсе. Биржа учитывает стоимость продажи опциона.

На Московской бирже в ходу только маржируемые опционы — немаржируемых там нет вовсе.

Американские и европейские опционы

Американские и европейские опционы очень легко различить. Первые можно закрыть в любой день, а вторые — только в расчетный, определенный договором. Приведем примеры.

Вы купили европейский колл-опцион за 500 рублей на акции по стоимости 20 000 рублей. Ваш опцион истекает 1 июня. В марте цены на эти акции взлетели до 30 000 рублей — вы хотели бы закрыть опцион сейчас и получить прибыль в 10 000, но из-за европейского типа опциона вы не сможете так сделать. 1 июня цены на акции снова падают, на этот раз ниже установленной опционом цены — до 15 000 рублей. Вы не получите прибыль. Если же вы купили бы такой же опцион американского типа, то могли бы закрыть его в марте и получить 10 000 рублей дохода.

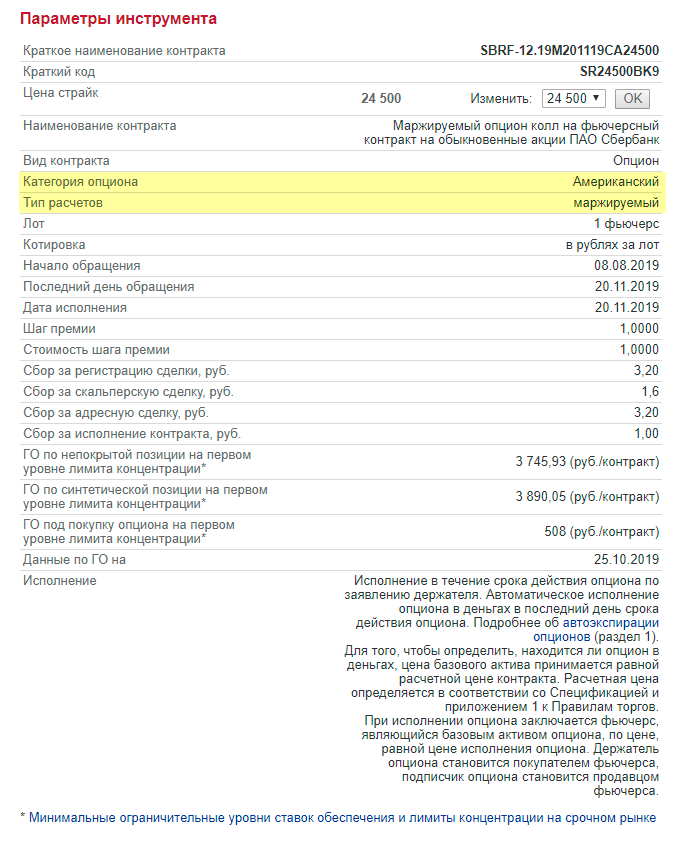

На Московской бирже все опционы относятся к американской категории. В этом легко убедиться, открыв спецификацию любого опциона.

Опционы на Московской бирже

Подведем небольшой итог — какие опционы можно встретить на Московской бирже? Все опционы здесь будут иметь четыре общие характеристики:

- имеют в своей основе один и тот же базовый актив — фьючерсы;

- относятся к американской категории — покупатель может завершить их раньше даты исполнения;

- относятся к маржируемым — биржа защищает деньги трейдеров, поэтому премия за покупку опциона не перечисляется продавцу моментально, а замораживается на счете покупателя. Каждый день производится промежуточный перерасчет, и при закрытии опциона деньги окончательно переводятся на счет покупателя или продавца;

- относятся к поставочным — то есть предполагают реальный обмен базовым активом, а не перерасчет прибыли после закрытия опциона.

Покупатель и продавец опционов

Опционы могут оговаривать как покупку, так и продажу базового актива — здесь легко запутаться в том, кто выступает в роли покупателя, а кто является продавцом. Сразу проясним: покупатель опциона — это человек, купивший производную ценную бумагу, договор на сделку. По условиям опциона же он может являться как продавцом, так и покупателем базового актива. Покупатель опциона будет покупателем актива, если он приобрел колл-опцион. Но при покупке пут-опциона он становится продавцом базового актива. Покупатель опциона приобретает право совершить сделку, а продавец — берет на себя обязательство ее завершить. Эта маленькая деталь будет важна в дальнейшем, запомните ее.

Говоря об опционах, трейдеры под словом «покупатель» подразумевают покупателя опциона, а не базового актива — аналогично обозначают и продавца. Будем придерживаться этой же терминологии, чтобы не было путаницы.

Сделка с колл-опционом

Колл-опцион — это договор на покупку актива по заданной цене. Проще говоря, при покупке такого опциона вы будете выступать покупателем и ценной бумаги, и опционного товара по фиксированной стоимости. Как провести выгодную сделку?

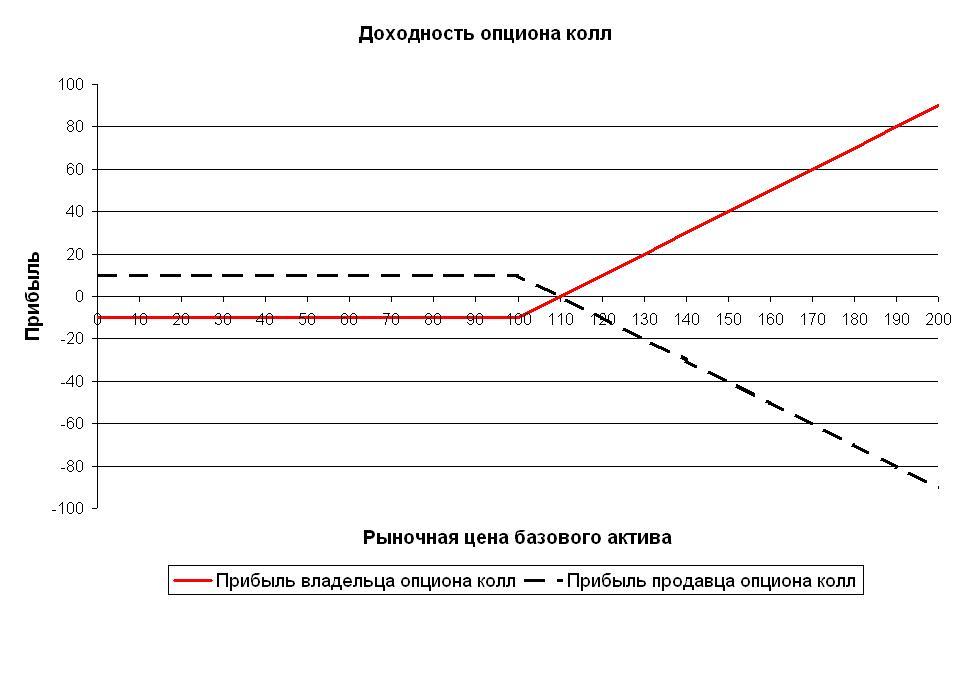

Покупая колл-опцион, вы рассчитываете на повышение стоимости базового актива. Например, если вы покупаете опцион на покупку нефти по 1000 рублей за баррель, вы получите прибыль, если стоимость нефти возрастет. Причем чтобы выйти в плюс, вам нужно, чтобы прибыль от покупки превысила стоимость самого опциона. Приведем пример — вы купили колл-опцион за 1000 рублей. Базовый актив — акции на сумму 5000 рублей. Если стоимость акций в расчетный день превышает 6000 рублей, вы в плюсе. Продавец опциона получил от вас 1000 рублей, но теперь он теряет разницу между фиксированной ценой и фактической, что нивелирует его прибыль.

А теперь перейдем к интересной детали — покупатель по опциону имеет право купить актив по фиксированной цене. Но он не обязан это делать! Поэтому опционы нередко называют биржевым аналогом лотерейного билета — если вы проиграете, то теряете лишь цену билета, и ничего больше. В этом разница между опционами и фьючерсами — вы, будучи покупателем ценной бумаги, можете отказаться от исполнения сделки. Отсюда, кстати, и пошло название опциона — option, то есть «опция», «выбор».

Если вы хотите больше узнать о снижении рисков, ознакомьтесь со статьей: «Метод безопасной и оптимальной доли«.

Объясним на примере: вы купили колл-опцион по стоимости 500 рублей на покупку акций за 3000 рублей. Если стоимость акций падает до 2000 рублей, вам нет смысла их покупать по этому опциону, поэтому вы теряете только 500 рублей, потраченные на покупку ценной бумаги. Опцион остается нереализованным. Продавец опциона получает только 500 рублей за продажу ценной бумаги.

А если разница цен оказывается меньше стоимости опциона? Здесь ситуация становится немного сложнее. Возьмем опцион из предыдущего примера и предположим, что стоимость акций поднялась до 3200 рублей. С одной стороны, вы не получаете прибыли при покупке этих акций, ведь доход при завершении этой сделки оказывается меньше стоимости самого опциона (которая составляла 500 рублей). Но, отказавшись от сделки, вы теряете право на более выгодную покупку этих акций и, следовательно, не компенсируете часть денег, потраченных на опцион. Поэтому обычно в таких ситуациях покупатель завершает сделку и покрывает часть расходов. Вернемся к примеру — отказавшись от сделки, вы потеряете 500 рублей, потраченные на опцион. Но согласившись на нее, вы сможете компенсировать 200 рублей, и тогда ваш убыток составит уже 300. К тому же, никто не заставляет вас продавать базовый актив моментально. Если вы прогнозируете его подъем в цене, можно придержать его на какое-то время, чтобы затем выйти в однозначный плюс.

Сделка с пут-опционом

Пут-опцион — это договор на продажу. Проще говоря, покупая пут-опцион, вы покупаете право продать базовый актив по фиксированной цене.

Если вы купили пут-опцион, то для выхода в плюс вам нужно, чтобы цена актива упала как минимум на стоимость опциона. Например, вы купили пут-опцион за 1000 рублей на продажу актива за 5000 рублей. Чтобы получить прибыль, вам нужно, чтобы стоимость актива в расчетный день составила 4000 рублей или меньше. Продавец пут-опциона получил от вас 1000 рублей за ценную бумагу, но теперь вынужден купить актив по завышенной цене.

Если стоимость поднялась или осталась на прежнем уровне, покупателю опциона невыгодно завершать сделку. Как и в случае с колл-опционами, он вправе отказаться от продажи актива. Таким образом, покупатель производной ценной бумаги теряет только стоимость опциона, и ничего больше.

Реальные примеры с Московской биржи

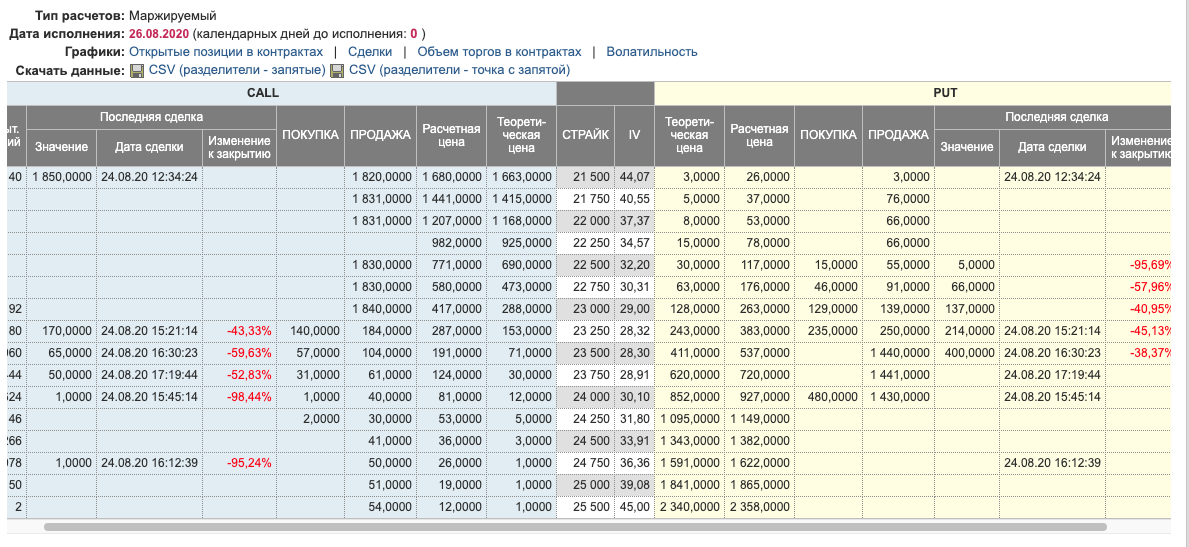

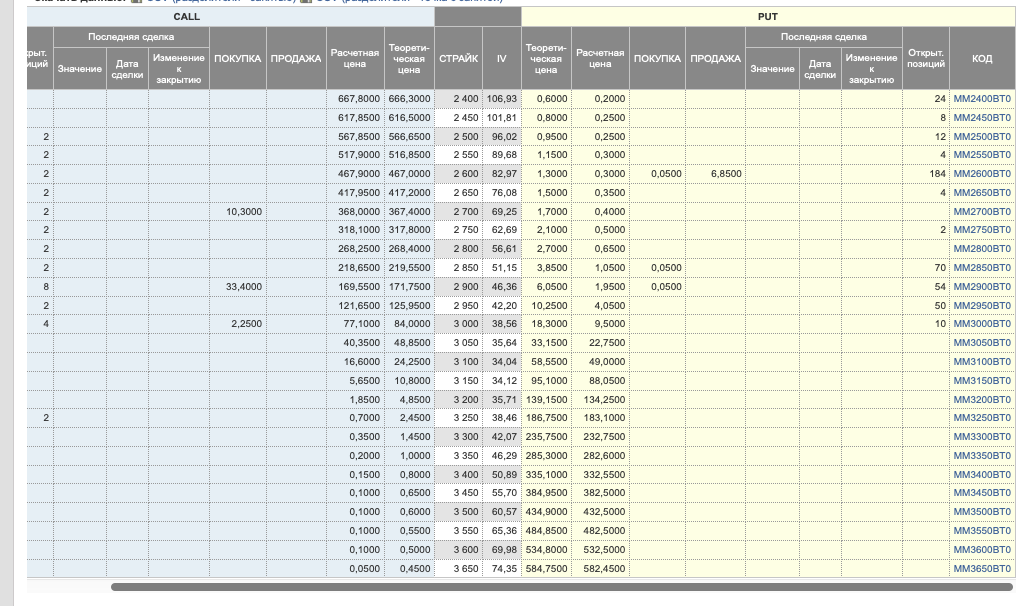

На практике опционы обычно используют для ограничения рисков. Представим, что вы хотите купить акции Сбербанка — сейчас они стоят 239 рублей. В будущем они могут возрасти в цене, и в этом случае вы получите неограниченную прибыль. Но они могут и резко потерять свою ценность, стоимость акций может упасть хоть до 5 рублей за штуку. В этом случае ваши потери будут просто огромны. Именно тут на помощь приходят опционы. На доске опционов Московской биржи представлены опционы на выбранный базовый актив с определенной датой исполнения — выбираем в качестве базового актива SBRF-9.20, то есть фьючерсы на акции Сбербанка.

Если вы пролистаете страницу ниже, то найдете таблицы с более поздними датами исполнения.

Рассмотрим таблицу — она зеркальна. Слева у нас колл-опционы, а справа — пут. Центральная колонка — «Страйк» — играет ключевую роль. Страйк — это цена, по которой в итоге пойдет сделка по базовому активу, то есть цена, которую фиксирует опцион на последующую сделку.

Итак, если вы рассчитываете, что цены на акции Сбербанка к 26.08.20 поднимутся, то вам стоит купить колл-опцион. Если же вы прогнозируете обвал цен на акции, то покупать следует пут-опционы. Но по какой цене покупать опционы?

В таблице вы видите четыре столбца:

- теоретическая цена — это «идеальная» цена, рассчитанная биржей на основании расчетной даты, страйка и других параметров. Рынок стремится к ней, но не всегда ее достигает;

- расчетная цена — это теоретическая с поправкой на волатильность базового актива. На этом столбце можно не заострять внимание — он не очень важен при покупке опционов;

- покупка и продажа — самые главные столбцы. Именно здесь вы можете увидеть реальную цену продажи и покупки опциона на бирже. Цена опциона также называется премией.

Теперь мы можем сделать наш пример более наглядным. Вы можете купить колл-опцион с премией 57,0000 и страйком 23 500. Если до 26.08 цена на базовый актив поднимется более чем на 57,0, то вы останетесь в выигрыше. Если цена поднимется, но меньше, чем на 57,0 — вы не получите прибыли, но сможете частично компенсировать премию опциона подъемом цены на базовый актив. Если цена на фьючерс падает, то вам нет смысла закрывать сделку — вы можете просто отказаться от опциона.

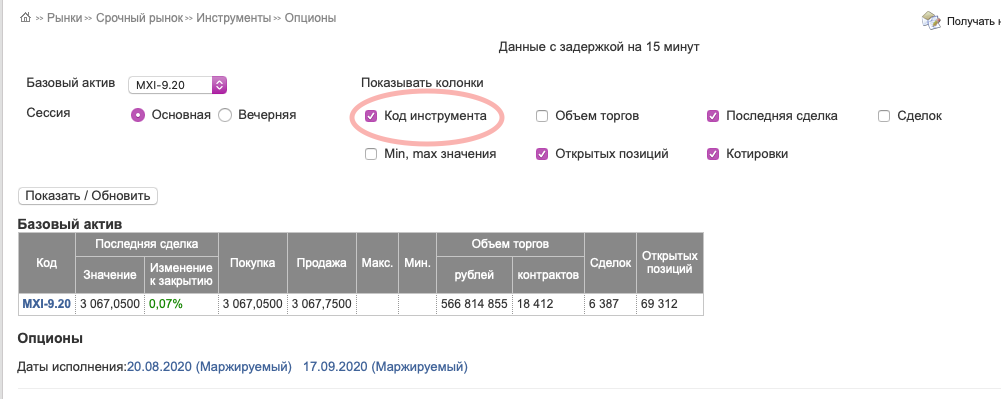

Код опциона

По умолчанию код актива не появляется на доске опционов. Чтобы увидеть его, нужно поставить галочку «Код инструмента» при составлении фильтра на сайте биржи. Я настоятельно рекомендую отображать код инструмента, потому что так вы сможете быстрее получать информацию об опционе.

На бирже все ценные бумаги помечены кодами, чтобы опытные трейдеры, быстро взглянув на таблицу, понимали, что к чему. Если вы планируете работать с опционами, вам стоит ознакомиться с этой маркировкой — она подробно разобрана на сайте Московской биржи. Мы же быстро пробежимся по ней, не вдаваясь в подробности.

Первые два символа — это код базового актива. После них идут цифры — это страйк, стоимость на момент закрытия опциона. В нашем примере страйк состоит из четырех цифр, но на практике их может быть как меньше, так и больше — это зависит от стоимости базового актива. Следующая буква — тип расчетов. Здесь учитывается базовый актив, категория опциона (европейский или американский), маржируемость. Как мы помним, на Московской бирже встречаются только американские маржируемые опционы на базе фьючерсов — они маркируются буквой В. Ее-то мы и видим после стоимости страйка в коде! Последние два символа — это месяц и год исполнения. Месяцы маркируются по-разному для пут и колл:

| Месяц | Код колл-опциона | Код пут-опциона |

| Январь | A | M |

| Февраль | B | N |

| Март | C | O |

| Апрель | D | P |

| Май | E | Q |

| Июнь | F | R |

| Июль | G | S |

| Август | H | T |

| Сентябрь | I | U |

| Октябрь | J | V |

| Ноябрь | K | W |

| Декабрь | L | X |

Нетрудно заметить, что маркировка идет по английскому алфавиту — вначале колл, затем пут. На скриншоте вы видите пут-опционы на август, поэтому в их коде указана буква Т. Год же обозначается лишь последней цифрой — в нашем случае 0 (2020).

Итак, взглянув на код, трейдер увидит:

- тип базового актива;

- страйк-цену;

- тип расчетов;

- месяц завершения.

Зачем продавать опционы

Как мы уже выяснили, покупка опционов не налагает на вас никакой ответственности — вы не рискуете никакими суммами, кроме стоимости опциона. Она может отбиться или нет — но больше этой суммы вы не потеряете. Условно говоря, покупка опциона — это возможная неограниченная прибыль при ограниченном риске. Продажа опционов — это полностью обратная ситуация. Зачем же тогда продавать опционы? Ответ прост — ради премии.

Премия опциона — это сумма, которую продавец получает лишь за продажу ценной бумаги. Чтобы эта прибыль аннулировалась, нужно, чтобы стоимость базового актива поднялась (в случае колл) или опустилась (пут) на сумму, превышающую премию. Во всех остальных случаях продавец опциона оказывается в выигрыше. Проще говоря, сколько денег теряет покупатель, столько приобретает продавец, и наоборот.

Новичкам не стоит продавать опционы — это очень рискованное предприятие, в отличие от их покупки. А опытные трейдеры вполне могут получить немалый доход от продажи этого инструмента.

Вывод

Опционы — сложный, но достойный изучения инструмент срочного рынка. Он хорошо подойдет новичкам, ведь при покупке опциона риски ограничены его стоимостью. Занимаясь торговлей опционами, нужно хорошо представлять себе колебания цен базового актива, ведь именно от них зависит результат расчетов.

Узнали ли вы что-то новое об опционах? Готовы ли воспользоваться новыми знаниями на Московской бирже? Напишите в комментариях, о чем бы вам еще хотелось почитать подробнее. А этой статьей поделитесь с друзьями в соцсети, чтобы они тоже познакомились с понятием опционов.