Торговля акциями для среднего российского человека до сих пор звучит, как нечто из фильмов про Уолл-стрит — опытные «акулы» трейдинга ворочают миллионами долларов, которые и не снились обыкновенному человеку без рокфеллеровского состояния. Есть и другой, не менее вредный стереотип: акции — это что-то вроде рулетки. Если повезет, сорвешь куш, а не повезло — так прямиком на паперть.

Оба этих представления в корне не верны. Торговля акциями на бирже — это занятие, доступное любому россиянину, у которого есть 10-30 тысяч заначки. Оно не приносит фантастического дохода в первые же недели, но поможет сформировать хороший дополнительный источник заработка, который со временем может превратиться в основной стабильный доход.

Как зарабатывают торговлей акциями

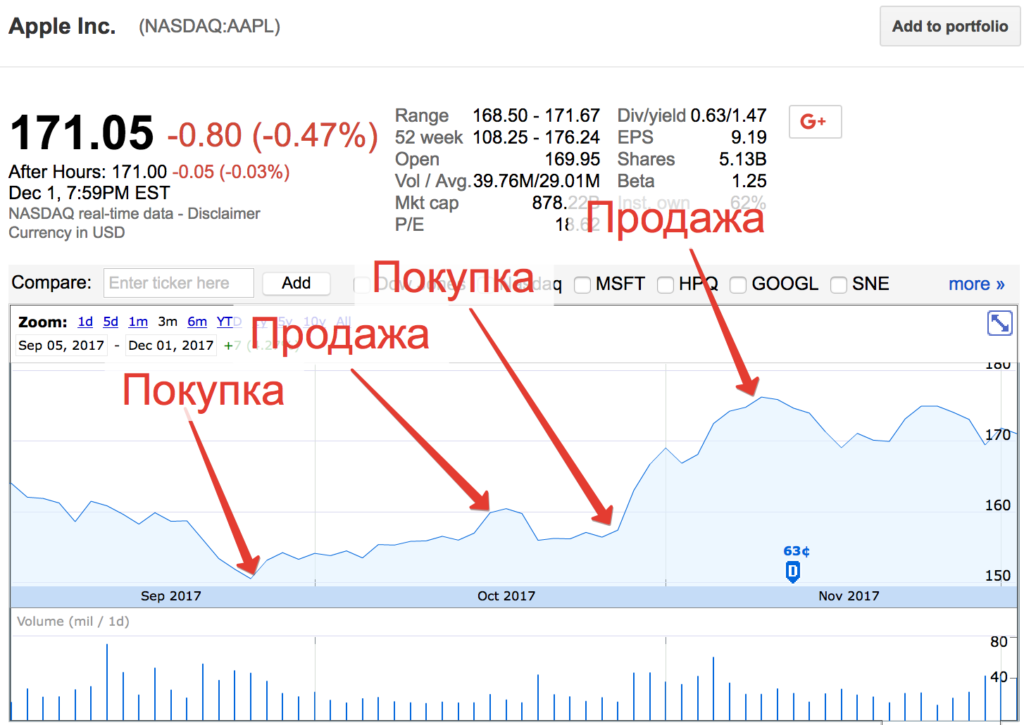

Торговля акциями — это один из видов спекуляций на рынке ценных бумаг. Вкратце это сводится к простому принципу: «покупаю дешевле — продаю дороже». Разница (за вычетом комиссий) и составит вашу прибыль. Ваша задача — правильно спрогнозировать дальнейшее поведение цены. Основываясь на верном прогнозе, вы сможете принимать выгодные финансовые решения. Все остальные трейдеры (как частники, так и фонды) действуют по той же схеме. Чтобы получать прибыль, нужно прогнозировать лучше других.

Объем дохода от торговли зависит от трех параметров:

- волатильности рынка. Под этим понятием подразумевают изменение цен на активы в процентах. На Московской бирже средняя дневная волатильность — 0,5–2%. Волатильность рынка от вас практически не зависит — это экономический процесс, на который один трейдер почти не имеет влияния;

- верности прогнозов. Одна из основных задач трейдера — правильно прогнозировать движение цен. Для этого существует масса методик, индикаторов, способов анализа графиков. Технический и фундаментальный анализ — это ваши основные навыки, которые и будут больше всего влиять на вашу прибыль.

- объема первоначального капитала. На бирже все просто — чем больше денег у вас есть, тем больше денег вы сможете заработать. Объясню на примере: если у вас есть 10 000 рублей, вы можете купить условные акции Сбербанка по 200 рублей в количестве 50 штук. Тогда при их подъеме в цене на 5 рублей вы получите прибыль в размере 250 рублей. А если у вас есть 100 000 рублей, вы можете купить не 50, а 500 акций, и получить прибыль от подъема цен в размере 2500 рублей.

Если объем первоначального капитала невелик, можно использовать кредитное плечо — заемные средства от брокера. Это полезный и мощный, но довольно опасный инструмент. Пользоваться им нужно с осторожностью, особенно новичкам.

Читайте на эту тему: «Кредитное плечо, маржа и взаимосвязь между ними».

Торговля акциями на бирже может быть долгосрочной или краткосрочной. В краткосрочной перспективе вашу прибыль составляет только разница цен между покупкой и продажей. Если же вы планируете оставить акции у себя на длительный срок (больше года), то к прибыли от спекуляций прибавляются еще две статьи:

- дивиденды. Все владельцы акций могут рассчитывать на выплату дивидендов от компании-эмитента (фирмы, которая выпустила эти акции). Размер дивидендов будет напрямую зависеть от размера вашего пакета акций. Например, если у вас 100 акций, то за год вы получите 1000 рублей в форме дивидендов. А если у вас во владении 10 000 акций — то 100 000 рублей.

- защита от инфляции. Деньги со временем дешевеют, а вот акции — нет, поэтому ценные бумаги являются эффективным средством защиты от инфляции. По крайней мере, намного более эффективным, чем вклад в банке.

Некоторые трейдеры называют долгосрочную торговлю инвестированием, а краткосрочную — спекуляцией. Это не совсем корректные термины. В обоих случаях, если вы покупаете акции лишь с целью их потом продать подороже, это будет спекуляцией. А инвестирование — это вклад денег в ценные бумаги на длительный срок с расчетом на выплаты в форме дивидендов и будущее обналичивание через продажу.

Отдельно стоит упомянуть, что при ликвидации компании владельцы акций могут рассчитывать на получение части имущества, которое останется после уплаты всех долгов. Но такое случается редко, да и трейдерам куда важнее получать стабильную прибыль от спекуляций, а не разовые суммы от ликвидации фирмы.

Как снизить риски торговли акциями

Торговлю на бирже часто сравнивают с игрой в казино — мол, что там риски, что здесь. Но на самом деле риски на бирже поддаются контролю. Чем выше риск, тем выше потенциальная прибыль в случае успеха. С другой стороны, маленький риск обеспечивает небольшой, но надежной прибылью.

Обычно малым риском обладают акции «голубых фишек» — это самые крупные компании на бирже. В России к ним относятся Газпром, Сбербанк, Магнит и другие известные фирмы. Их акции медленно, но вполне уверенно и стабильно ползут вверх. Заработать на них большие деньги можно только при огромном капитале. С другой стороны, заработок практически гарантированный.

На бирже не бывает абсолютно гарантированной прибыли. В любой момент акции «голубых фишек» могут обвалиться в результате сложных и не зависящих от нас макроэкономических процессов, и это нужно понимать. Экономика — вещь нестабильная и временами непредсказуемая.

У малоизвестных стартапов риски высокие, зато и прибыль может быть колоссальной. Например, если вы купите акции начинающей компании на самом старте, уже через год их стоимость может увеличиться в 10-30 раз. Но риски велики — всегда есть довольно большая вероятность, что стартап не выстрелит, и в лучшем случае цена акций останется на том же уровне, а в худшем — они полностью обесценятся.

Основной метод снижения рисков в долгосрочной перспективе — это грамотное составление инвестиционного портфеля. Хороший портфель должен быть составлен таким образом, чтобы несколько отдельных неудачных сделок не сводили вашу прибыль к нулю, а надежные успешные сделки обеспечивали необходимый вам минимум прибыли. Составление портфеля — одна из важнейших в работе трейдера, которая находится примерно наравне с умением анализировать рынок.

Составление инвестиционного портфеля

Нет единого правила, как верно составить хороший инвестиционный портфель. Выбор активов всегда зависит от финансовых целей трейдера, его первоначального капитала, желания работать на бирже или организовать источник пассивного дохода. Портфель можно оценить по трем характеристикам:

- риск-профилю, то есть уровню риска;

- срокам инвестирования;

- сумме.

Стоит немного заострить внимание на последнем пункте. Выше я уже написал, что на рынке действует правило: «чем больше у вас денег, тем больше денег вы можете заработать». Поэтому разумные трейдеры и инвесторы всегда часть прибыли от торговли на бирже добавляют к своему депозиту, а не тратят. Наращивание капитала — это то, что позволит вам через несколько лет увеличить свою прибыль на рынке с 1000 рублей до 50 тысяч ежемесячно.

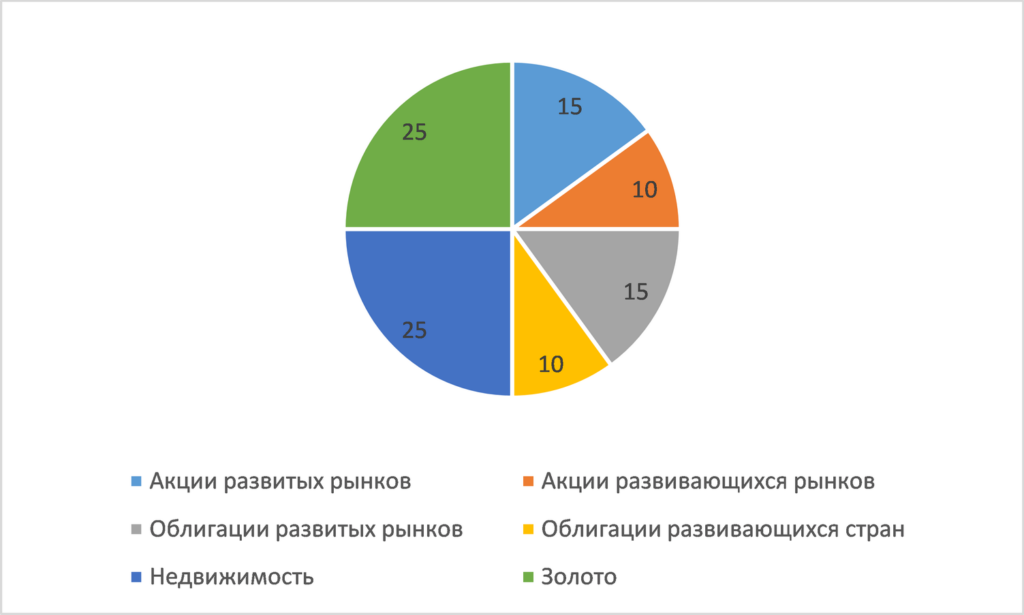

При составлении инвестиционного портфеля часто используют диверсификацию — это прием, который позволяет добиться оптимальной доходности при низких рисках. Диверсификация подразумевает разнообразие. С помощью добавления в портфель самых разных активов, инвестор равномерно распределяет риски. Диверсифицировать портфель можно по разным признакам:

- типу инструмента (акции, облигации, фьючерсы и так далее);Читайте также: «Виды и классификация ценных бумаг».

- уровню риска («голубые фишки» с низким риском и рискованные акции стартапов);

- валюте (это поможет защититься от скачков курсов);

- эмитентов (сектор или конкретная компания. Например, не стоит вкладывать все деньги только в одну отрасль — вместо этого купите акции нескольких разных отраслей).

Как правило, инвестиционный портфель состоит из 15-20 инвестиционных идей. Такое распределение рисков сводит к минимуму цену ошибки в каждом отдельном случае. Суть диверсификации — составить такой портфель, чтобы снижение цены одних акций покрывалось подъемом других.

Рассмотрим несколько самых популярных типов инвестиционных портфелей.

Защита от инфляции

Если ваша цель — просто защитить свои сбережения от падения рубля, то вам достаточно собрать портфель из самых низкорисковых и малодоходных ценных бумаг. Обычно в качестве основного инструмента здесь используются не акции, а облигации федерального займа. Доходность такого портфеля будет самой низкой — 7-11% годовых. Впрочем, этого вполне достаточно для защиты от инфляции. «Защитный» портфель не требует от вас дальнейшей работы — просто продайте его, когда будет пора обналичивать деньги.

Пассивный доход

Этот портфель можно рассматривать как альтернативу сдаче жилья в аренду. Здесь действует похожая схема — вы даете свои деньги в пользование компаниям (покупая их акции), а взамен получаете от них регулярные дивиденды. Но многие инвесторы убеждены, что портфель с пассивным доходом гораздо удобнее аренды, а все из-за высокой ликвидности ценных бумаг по сравнению с жильем. Если вы покупали или продавали квартиру, вы представляете, какая это морока. С бумагами все проще: нужно снова обналичить свой капитал? Просто продайте свой пакет акций, это можно сделать за несколько минут.

Инвестиционный портфель, рассчитанный на пассивный доход, состоит из акций крупных компаний. Главный критерий — надежность выплаты дивидендов и их размер. Такой портфель можно разнообразить короткими облигациями федерального займа и облигациями крупных эмитентов. Средняя доходность такого типа портфеля — 8-15% годовых.

Наращивание капитала

Для увеличения капитала можно использовать как акции, так и ETF на индекс. Обычно для наращивания капитала покупают акции компаний в соответствии с их весом в индексе — чем больше, тем лучше. В такой портфель стоит добавить (поначалу не более 10%) акции растущих компаний и стартапов. В случае роста они помогут обеспечить значительное увеличение стоимости портфеля, а в случае провала вы не потеряете слишком много денег, и все убытки покроются доходностью остальных активов.

Методики управления портфелем акций

Методы управления портфелем делят на две большие группы: активные и пассивные. К последним относятся все методы формирования и поддержания портфеля, в том числе диверсификация. Пассивное управление портфелем — это методики, подходящие для долгосрочных инвесторов, которые не хотят тратить много времени и сил на изучение рынка. Для инвестора главное — сохранить свой капитал и по возможности его немного увеличить.

А вот активное управление — это то, что поможет вам получать больше дохода от работы с портфелем. Активным управлением обычно занимаются спекулянты, а не чистые инвесторы. Методы активного управления созданы для того, чтобы выжать из портфеля максимум прибыли.

Активное управление включает в себя:

- ротацию ценных бумаг в портфеле без изменения его структуры. Это означает, что вы будете продавать подорожавшие акции и покупать подешевевшие, выбирая инструменты из одного сектора;

- анализ рынка и выбор подходящих точек для входа;

- выбор конкретных активов.

Проще говоря, активное управление — это и есть спекуляции, но с учетом выбранной вами структуры инвестиционного портфеля.

Каким идеальным ни был ваш портфель, регулярно пересматривать его — хорошая практика. Пересмотр структуры портфеля относится скорее к пассивному управлению. Делать это нужно хотя бы раз в полгода. Оценивайте состояние рынков, меняйте «упадочные» акции на ценные бумаги из растущих секторов.