Вы хотите научиться использовать 10-дневную скользящую среднюю как профессионал?

Тогда сегодняшний пост для вас.

Вы узнаете:

Заинтересованы? Тогда давайте начнем!

Что такое 10-дневная скользящая средняя и как она работает?

Индикатор moving average рассчитывает среднюю цену за данный период.

Итак, для 10-дневной скользящей средней рассчитывается средняя цена за последние 10 свечей.

Вот как это выглядит…

Теперь вам интересно:

“Как работает 10-дневная скользящая средняя?”

Позвольте мне объяснить…

Представьте, что акция к примеру акция АБВГД имеет следующие цены закрытия за последние 10 дней…

1, 2, 3, 4, 5, 6, 7, 8, 9, 10

Итак, какова средняя цена за последние 10 дней?

Что ж, вам нужно сложить цены за последние 10 дней и разделить на 10.

Это дает вам…

[1 + 2 + 3 + 4 + 5 + 6 + 7 + 8 + 9 + 10] / 10= 5.5

Это означает, что значение 10-дневной скользящей средней равно 5,5.

Сейчас…

Если 11-го дня акции АБВГД закрываются на отметке 20 рублей, какова 10-дневная скользящая средняя?

Опять же, мы сложим 10 самых последних цен закрытия и разделим их на 10.

Это дает вам…

[2 + 3 + 4 + 5 + 6 + 7 + 8 + 9 + 10 + 20] / 10= 7.4

Это означает, что значение 10-дневной скользящей средней равно 7.4.

Думаю, что тут все понятно, теперь вам, возможно, интересно…

“Как 10-дневная скользящая средняя становится линией на графике?”

Я объясню…

Самый полный курс про технический анализ

Хотите научиться применять эффективные методики и получать до 50% от трейдинга на бирже?

9 развернутых видеоуроков с примерами и результатами.

Темы занятий на курсе:

1. Введение в технический анализ

2. Уровни сопротивления и поддержки

3. Обзор аналитической платформы TradingView

4. Фигуры графического анализа

5. Трендовые индикаторы

6. Индикаторы группы Осцилляторы

7. Свечной анализ: модели и паттерны

8. Инструменты Фибоначчи в трейдинге

9. Риск менеджмент: управление рисками

10-дневное значение SMA будет отображаться на графике в виде “точки».

По мере формирования новых цен 10-дневная скользящая средняя рассчитывается заново, и она будет отображаться на графике в виде новой “точки”.

Когда вы соединяете «точки», это становится линией на вашем графике.

В следующем разделе вы узнаете, как использовать 10-дневную скользящую среднюю для получения прибыли на бычьем и медвежьем рынках.

Читайте дальше…

Как использовать 10-дневную скользящую среднюю для получения быстрой прибыли на быстро меняющихся рынках

10-дневная скользящяя средняя является краткосрочной скользящей средней, поскольку учитывает только последние 10 свечей на графике.

Итак, что вы можете сделать с такой краткосрочной скользящей средней?

Для начала, если вы хотите быстро получать прибыль на быстро меняющихся рынках

Вот как…

- Определите рынок с сильным трендом, который соблюдает 10-дневную скользящую среднюю

- Позвольте рынку откатиться к 10-дневной скользящей средней

- Дождитесь бычьего отклонения цены и входите при открытии следующей свечи

(И наоборот для нисходящего тренда)

Позвольте мне объяснить более подробно…

# 1: Определите рынок с сильным трендом, который учитывает 10-дневную скользящую среднюю

Вам интересно:

“Что я подразумеваю под учитывает?”

Это означает, что линия 10-дневной скользящей средней действует как наклонная линия поддержки, в момент взаимодействия с которой покупатели могут вмешаться, чтобы подтолкнуть цену выше.

Одним из характерных признаков является то, что рынок отскочил от 10-дневной скользящей средней по крайней мере дважды.

Вот пример…

# 2: Позволяет рынку откатиться к 10-дневной скользящей средней

Итак, то, что рынок движется вверх, не означает, что надо просто открывать сделки в покупку.

Почему?

Потому что движение может остановиться и сформировать коррекцию или вообще полностью развернуться.

Вот почему важно открывать позиции при формировании отката к потенциальному уровню поддержки, от которого цена может оттолкнуться и продолжить движение в восходящем направлении.

Итак, наберитесь терпения и позвольте рынку прийти к вам.

А затем…

# 3: Дождитесь бычьего отклонения цены и входите при открытии следующей свечи

Почему?

Это потому, что вы понятия не имеете, будет ли цена по-прежнему соответствовать 10-дневной скользящей средней или пробьет ее.

Итак, давайте дождемся бычьего отклонения цены (например, молота, модели бычьего поглощения и т.д.), Чтобы “подтвердить” нашу гипотезу.

Затем вы войдете при открытии следующей свечи.

Вот как это выглядит…

Движемся дальше…

Прорыв внутреннего бара на 10 МА

Посмотрите на этот график ниже…

Вы заметите, что цена “растет”, не совершая отката, что затрудняет вам выбор времени для входа.

Решение?

Представляю прорыв внутреннего бара. (Про эту модель графического анализа расскажу чуть позднее, ждите вебинар или статью в блоге)

Вот как это работает…

Поскольку цена растет, она может быстро откатиться от 10-дневного периода скользящей средней в виде внутреннего бара.

Вам интересно:

“Что такое внутренний бар?”

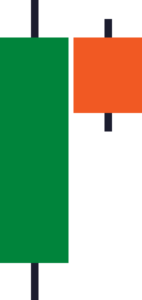

Это ценовой паттерн, при котором диапазон текущей свечи находится в пределах диапазона предыдущей свечи.

Пример:

Это сигнализирует о нерешительности, поскольку и покупатели, и продавцы находятся в равновесии.

Но поскольку цена актива находится в сильном восходящем тренде (который определяется с помощью скользящей средней за 10 периодов), рынок, вероятно, продолжит рост после прорыва внутреннего бара.

Итак, простой метод входа заключается в размещении лимитного ордера на покупку выше максимумов внутреннего бара.

Другими словами, вы откроете длинную позицию, когда рынок пробьет максимум внутреннего бара.

Вот пример прорыва внутреннего бара…

На данный момент:

Вы узнали, как можно использовать 10-дневную скользящую среднюю для более точного определения времени входа на быстро меняющихся рынках.

Но теперь вопрос в том,…

Как узнать, когда выходить из сделки, чтобы не потерять всю свою прибыль?

Дело вот в чем:

Когда рынок находится в сильном тренде, 10-дневная скользящая средняя может выступать в качестве важного ценового уровня поддержки либо сопротивления.

(Именно так мы используем ее, чтобы рассчитать время входа раньше.)

Таким образом, пока цена остается выше 10-дневной скользящей средней, вы можете удерживать сделку и продолжать движение до тех пор, пока оно длится.

Но когда цена опустится ниже нее, вы выйдете из своей сделки.

Это потому, что 10-дневная скользящая средняя больше не действует как поддержка, и рынок может совершить более глубокий откат (или полный разворот).

Вот пример:

И наоборот для рынка в сильном нисходящем тренде…

Заключение

Итак, вот что вы узнали…

- МА с периодом 10 — это индикатор, который рассчитывает среднюю цену за последние 10 свечей

- На быстро меняющихся рынках цена может найти поддержку на уровне 10-дневной скользящей средней. Вы можете войти вблизи скользящей средней после бычьего отклонения цены или прорыва внутреннего бара.

- Вы можете отслеживать свой стоп-лосс, используя 10-дневную скользящую среднюю, чтобы отслеживать краткосрочный тренд

Вам также может быть интересно прочитать: