У вас бывали в жизни моменты, когда все плохо и ничего не получается или наоборот, когда все хорошо? Такие моменты можно назвать черной и белой полосой или сказать, что удача на вашей стороне или отвернулась от вас и т.д. К трейдингу это тоже относится, наверняка вы замечали, что в некоторые периоды ваша торговля удачная, а иногда убыточные сделки идут одна за другой. К чему это все? В рамках данной статьи мы поговорим об одном интересном методе управления капиталом – методе скользящей средней (также можно встретить название Equity Management).

На чем основывается метод

Из названия не трудно догадаться, что мы будем анализировать скользящие средние. Но как? Ведь мы привыкли применять данные линии к графику цены, причем тут управление капиталом? В данном случае скользящие средние будут применены к кривой изменения вашего счета. На конкретных примерах вы увидите, как данный метод может повлиять на итоговую доходность вашей торговой системы.

В анализе будут участвовать 3 линии: кривая доходности, короткая и длинная скользящая средняя. Метод очень прост – запрещено открывать позиции, когда короткая скользящая средняя находится под длинной. Но при этом в расчет берутся все сигналы, подаваемые вашей системой. В моменты, когда торговать можно, мы открываем позицию и заносим ее результаты в журнал сделок. А в моменты, когда торговля запрещена, мы открываем позицию «на бумаге», т.е. реальной сделки нет, но ее результат должен быть занесен в журнал трейдера.

Использование метода скользящей средней на практике

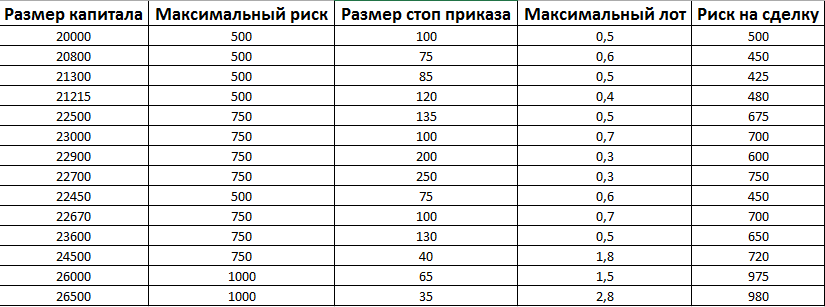

Как уже сказано выше, заносим все сделки (реальные и «на бумаге) в журнал сделок, далее проводим анализ скользящих средних. Для примера мы возьмем 30 сделок со следующими результатами в пунктах:

- 80

- -25

- -75

- -140

- -200

- -150

- 90

- 50

- -38

- -20

- 45

- -75

- 80

- 10

- 300

- 45

- -30

- -120

- -110

- -200

- 40

- -150

- -100

- 300

- -110

- -70

- -140

- -20

- 10

- 130

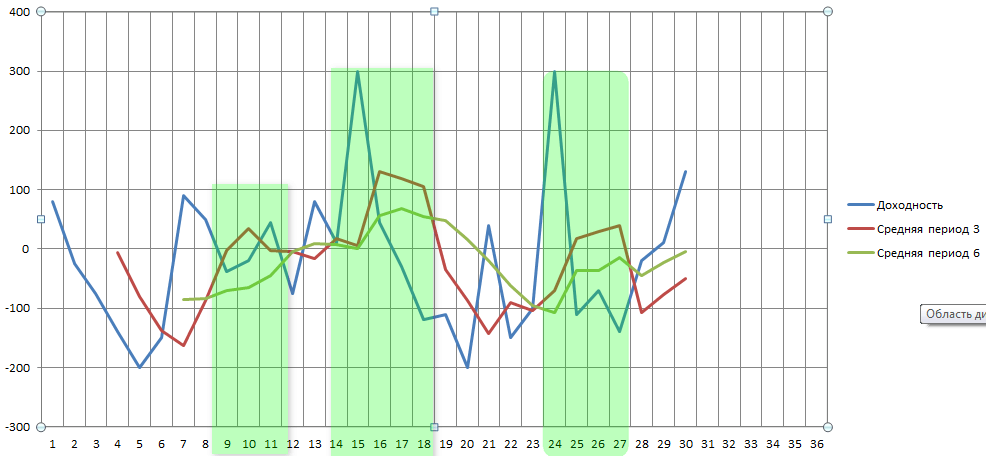

На основе результатов этих сделок построим график, на который наложим скользящие средние с периодами 3 и 6. Как построить скользящие средние? Для периода 3 – складываем значения результатов трех последних сделок и делим их на 3. Для периода 6 – складываем значения результатов шести последних сделок и делим их на 6.

В итоге получим такой график:

В расчет мы будем брать результаты с 7-ой сделки, т.к. именно в этой точке мы получаем первые данные от всех линий. Итак, если бы мы открывали все сделки с 7 по 30, то результат составил бы 83 пункта убытка.

Теперь профильтруем сделки с помощью нашего правила: позиция открывается только, когда средняя с периодом 3 выше средней с периодом 6.

В итоге при подсчете результатов открытых позиций мы получим 172 пункта прибыли!

Как вы видите с помощью двух скользящих средних можно избежать некоторых неудачных сделок, что в итоге дало нам прибыль за отчетный период. Итак, после этого примера можно сформировать правила торговли:

- Когда средняя с периодом 3 находится выше средней с периодом 6, при поступлении сигнала открывается позиция.

- Когда средняя с периодом 3 находится ниже средней с периодом 6, при поступлении сигнала позиция не открывается, но заносится в журнал трейдера, сделка открыта «на бумаге».

Не забывайте, что для верности отображения данных, необходимо вносить в журнал трейдера все сделки, даже в моменты, когда их открывать нельзя.

Кроме этого можно поэкспериментировать с периодами скользящих средних, выбранные в примере периоды 3 и 6 – это далеко не универсальные параметры. Каждый трейдер должен самостоятельно подбирать периоды. Даже на нашем примере вы можете самостоятельно изменить параметры скользящих средних и посмотреть на результаты. Возможно, с другими параметрами результат будет значительно лучше.

Недостатки метода

Метод управления капиталом с помощью скользящих средних имеет некоторые недостатки:

- Главный недостаток заметен, если вы заключаете много сделок внутри дня. Вы просто физически не сможете учитывать все результаты.

- Необходимость уделять большое внимание абсолютно всем сигналам к открытию позиций, даже когда они на самом деле не открываются. Есть вероятность утери некоторых данных, что скажется на отображении результата.

- Высокая чувствительность к оптимизации, особенно при небольшом размере капитала.

В заключение скажем, что на нашем примере с помощью применения скользящих средних к графику доходности мы превратили убыточный период торговых сделок в прибыльный. Добиться такого результата помогли введенные правила, которые отсеивали некоторые сделки. Но вы должны понимать, что данный метод применим только к хорошо сформированным торговым стратегиям, которые имеют хорошие показатели в целом. Для изначально плохой стратегии результат может оказаться обратным. Цель метода – помочь избежать серии неудачных сделок, а не сделать из изначально плохой торговой стратегии прибыльную.