Облигации традиционно относят к низкорисковым финансовым инструментам. Это абсолютно справедливо — малая доходность облигаций (по сравнению с более рискованными инструментами, например, акциями или даже фьючерсами) окупается их высокой надежностью. Облигации часто используют как основной инструмент для создания инвестиционного сберегательного портфеля, но ими можно пользоваться и для получения более быстрой прибыли. В этой статье мы рассмотрим, как эффективно покупать и продавать облигации, какими они вообще бывают и как заработать солидные суммы на торговле облигациями.

Как облигации можно купить и продать

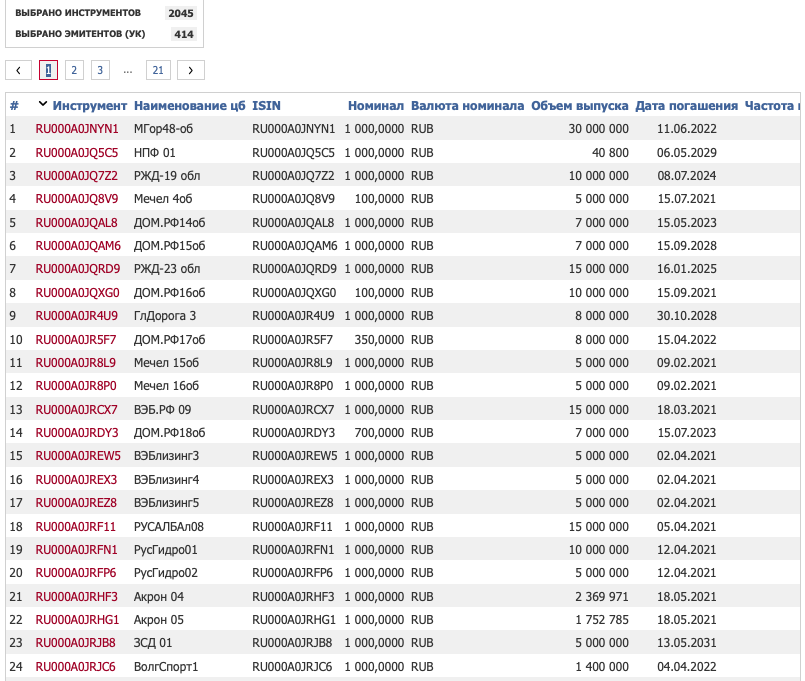

Все облигации, продаваемые на Московской бирже, можно поделить на две большие группы — корпоративные и государственные. Первые обращаются на биржах, включая Московскую. В рейтинг лучших облигаций на Московской бирже обычно включают те корпоративные бумаги, которые выпущены эмитентами, входящими в индекс голубых фишек Мосбиржи: ЛУКОЙЛ, Газпром, Сбербанк и другими.

Хорошо знакомы с другими финансовыми инструментами? Освежите свои знания: «Виды и классификация ценных бумаг».

Государственные в свою очередь делятся на биржевые (ОФЗ) и внебиржевые (ОФЗ-н, то есть «облигации федерального займа для населения»). Вторые нас не интересуют — они не торгуются на бирже. Биржевые облигации федерального займа свободно обращаются на Московской бирже, и их доходность составляет в среднем 5-6%.

Характеристики облигации

Если вы откроете сайт Московской биржи, то увидите, что там торгуются сотни различных облигаций. Какие из них стоит покупать? Чем они друг от друга отличаются? Давайте рассмотрим их характеристики.

Типы ОФЗ

Все облигации федерального займа делятся на четыре типа:

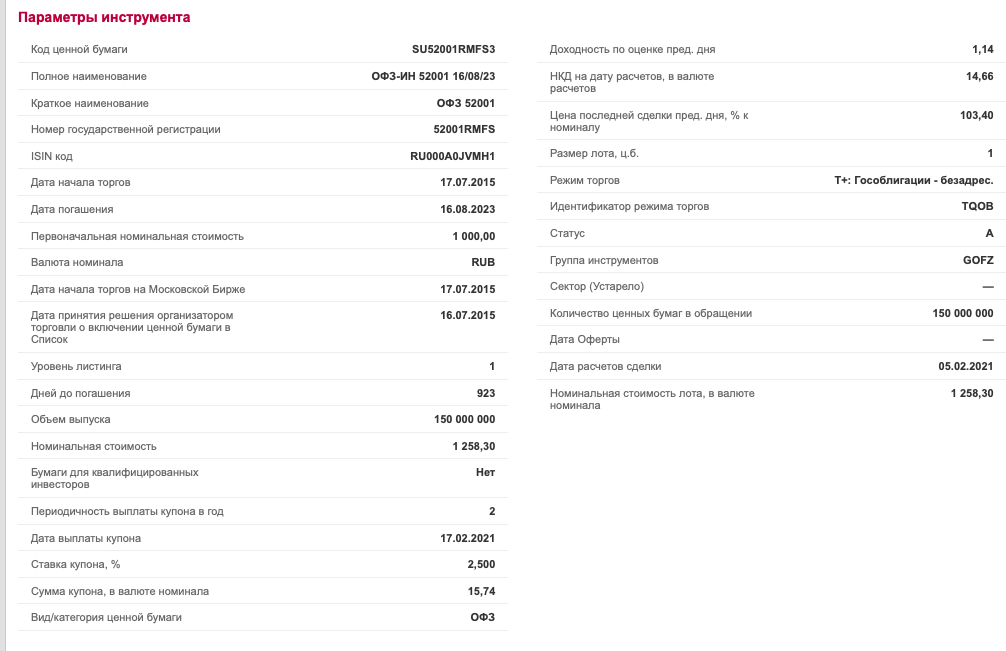

- ИН — то есть «индексируемый номинал». Бумага предлагает доходность 2,5% годовых с выплатами каждые полгода. Номинал облигации ежегодно индексируется — при выпуске номинал ОФЗ 52001 был равен 1000 рублей, сейчас уже 1258,30 рублей. Доход от повышения номинала трейдер получает только при погашении или продаже, соответственно реинвестировать его не получится.

- ПД — «постоянный доход». Такие бумаги предлагают одинаковый размер купона на протяжении всего срока действия.

- ПК — «переменный купон». В отличие от ПД, купоны ПК привязаны к ставке RUONIA (она практически равна ставке ЦБ).

- АД — «амортизация долга». Номинал облигации постепенно гасится купонами. Это наименее ликвидный тип облигаций, поэтому его лучше просто оставить в покое.

А откуда берутся номера в названии? Разберем на примере ОФЗ 26233. Первые две цифры — 26 —указывают на тип облигации. Всего в России есть 52 типа государственных облигаций, они отличаются типом, целью, сроком обращения. 26 — это ОФЗ с постоянным купонным доходом, которые обращаются от 5 до 30 лет. Последние три цифры в названии указывают на порядковый номер выпуска облигации этого типа.

Дата погашения

Дата погашения — это срок, к которому долг по облигации будет погашен, и облигация перестанет приносить купоны. Владелец облигации получит номинальную стоимость бумаги именно в день погашения.

Различают кратко–, средне– и долгосрочные облигации. Самыми доходными являются долгосрочные облигации — чем дольше должник пользуется деньгами инвестора, тем больше он ему платит.

Когда одна облигация погашается, инвестор обычно вкладывает средства от ее погашения в следующую.

Купон

Купонами называют периодические выплаты процентов по облигациям. Обычно купоны выплачивают раз или два в год, иногда чаще. Когда инвестор приобретает облигацию, он платит не только ее рыночную стоимость, но и накопленный купонный доход, то есть то, что причитается прежнему владельцу за период от момента последней выплаты эмитентом до дня заключения сделки.

Купон может быть фиксированной суммой, а может указываться в процентах от номинала. Большинство облигаций указывают купонный доход в % годовых. Например, если у вас есть облигация номиналом 1000 рублей, а купонная ставка по нему составляет 2,5% годовых, то за год владения такой акцией вы получите 25 рублей. Если же вы продадите облигацию через полгода владения ею, то покупатель выплатит вам накопленный купонный доход — половину от годового, то есть 12,5 рублей.

Дата выплаты купона и периодичность выплат, как и его ставка/размер, всегда указаны в параметрах облигации на бирже.

Купонная прибыль начисляется на брокерский или банковский счет. Валюта выплат зависит от эмитента — российские эмитенты выплачивают в рублях, европейские — в евро, американские — в долларах и так далее.

Как заработать на облигациях с низким риском

Лучший способ заработать на низкорисковых облигациях — открыть индивидуальный инвестиционный счет (ИИС) и инвестировать в облигации крупных и надежных эмитентов. Помимо дохода от облигаций вы получите еще и 13% от государства за счет налогового вычета.

Выбирайте облигации самых крупных эмитентов — в первую очередь это Министерство финансов (то есть облигации федерального займа), а также облигации от лучших и надежнейших эмитентов на Московской бирже: Газпром, Магнит, Сбербанк, Татнефть, Лукойл, Роснефть, Яндекс и другие, входящие в индекс голубых фишек. Лучше всего выбирать облигации с близкой (до трех лет) датой погашения. Так вы защитите себя от падения цены на купленные облигации на московской бирже — дело в том, что при повышении ставки Центробанком доходность облигации (а за ней и ее рыночная цена) упадет. В результате у вас будут дополнительные расходы, вызванные разницей покупки и продажи.

Недостатки стратегии

Если вы уже знакомы с ИИС, то уже можете предсказать главный недостаток стратегии — деньги можно будет снять только через 3 года, а вкладывать деньги нужно прямо сейчас. Впрочем, вы можете снять деньги с инвестиционного счета и раньше, но тогда потеряете львиную долю своего заработка — а именно налоговый вычет в размере 13%. Весь доход будет ограничен прибылью от облигаций, а затем еще и уменьшен комиссиями брокера, биржи и налогами.

Еще один недостаток связан с ограничением на вносимую сумму — ИИС нужно ежегодно пополнять на сумму до 400 000 рублей. Если вы превышаете эту сумму, то налоговый вычет и, соответственно, ваш доход значительно упадут. С другой стороны, размер налогового вычета ограничен 52 тысячами рублей в год.

Пример и расчет доходности

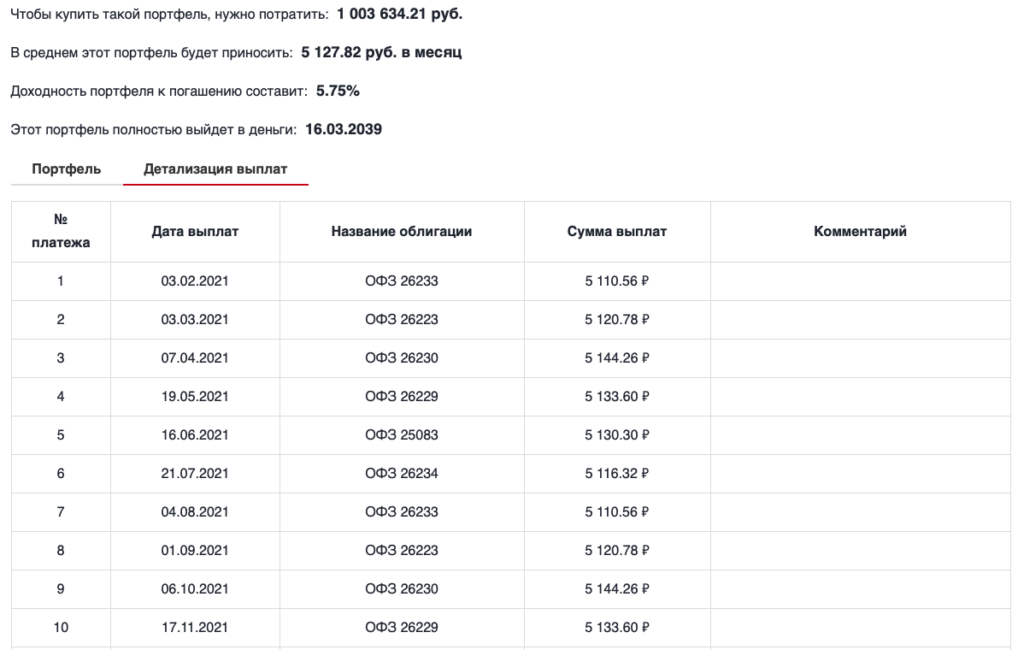

Рассчитаем портфель, состоящий только из ОФЗ, купленных на 1 миллион рублей. Можно составить портфель таким образом, что облигации будут приносить доход ежемесячно. Вот пример:

- Покупаем 6 типов облигаций, которые выплачивают купоны дважды в год. Для ежемесячного получения выплат можно купить ОФЗ 26233, 26223, 26230, 26229, 25083 и 26234. Это облигации с фиксированным купоном (посмотрите на 26 в начале кода) — размер дохода не изменяется в течение всего срока действия облигаций.

- Имея 1 миллион рублей, распределим сумму между всеми облигациями. В итоге у нас есть 168 штук ОФЗ 26233, 158 штук 26223, 134 штуки 26230, 144 штуки 26229, 147 штук 25083 и 228 штук 26234. Мы потратили чуть больше миллиона — 1 003 634,21 рубль.

- Купон по ОФЗ 26233 равен 30,42 рубля. У нас таких облигаций 168, поэтому умножим 30,42 на 168 и получим 5 110,56 рублей купонного дохода каждые полгода. Аналогично можно рассчитать купонный доход по всем облигациям в нашем портфеле:

ОФЗ 26223 приносит раз в полгода 32,41 рубль. У нас таких акций 158, соответственно эта облигация приносит 158*32,41=5120,78 рублей каждые полгода.

ОФЗ 26230 с купоном по 38,39 каждые полгода будут приносить 38,39*134=5144,26 рублей.

ОФЗ 26229 с купоном по 35,65 каждые полгода будут приносить 35,65*144=5133,6 рублей.

ОФЗ 25083 с купоном по 34,9 каждые полгода будут приносить 34,9*147=5130,3 рублей.

ОФЗ 26234 с купоном по 22,44 каждые полгода будут приносить 22,44*228=5116,32 рублей. - За первые полгода такой портфель принесет нам 5110,56+5120,78+5144,26+5133,6+5130,3+5116,32 = 30 755,82 рубля. Средний доход за один месяц в эти полгода будет равен 30 755,82 / 6 = 5 125,97 рублей.

Как заработать на акциях с высоким риском

В США и Европе частные инвесторы нередко прибегают к инструменту ETF — биржевому инвестиционному фонду. В России также распространен БПИФ — биржевой паевый инвестиционный фонд. Она эти инструмента доступны на Московской бирже и относятся к высокорисковым финансовым инструментам.

Этот метод является отличным дополнением к предыдущей стратегии, основанной на биржевых облигациях Московской биржи. Диверсификация рисков позволяет инвестору практически полностью защититься от потенциального убытка, а крупный доход от акций (сейчас БПИФ и ETF демонстрируют около 18% годовой прибыли) заметно увеличивает прибыльность стратегии в целом.

Минусы

Очевидно, что инвестиции в высокорисковые инструменты сопряжены с некоторым шансом убытков. Да, за последние 10 лет оба описанных инструмента демонстрировали уверенный рост. Но ни биржа, ни государство, ни аналитики не могут гарантировать, что эта тенденция продолжится и дальше. Всегда есть риск, что ваша покупка совпадет с периодом корректировок или даже обвала котировок на выбранный актив.

По какой цене продавать

Разумеется, не существует точной формулы определения оптимальной цены продажи облигации. Но трейдер может рассчитать подходящую цену по множеству характеристик, в первую очередь по средневзвешенной и рыночной стоимости облигаций — эти показатели публикует Московская биржа. Средневзвешенная цена рассчитывается в течение торгового дня, а рыночная — только при закрытии торговой сессии.

Более справедливую цену актива вычисляют так:

- Определяют точный показатель дюрации ценной бумаги, которую нужно продать. Эти данные публикуют на таких агрегаторах, как, например, Rusbonds или Cbonds.

- Выбирают другую облигацию, самую близкую по показателю дюрации к активу, который подлежит продаже.

- Анализируют изменения доходности этих двух ценных бумаг за последние 2–3 недели.

- Определяют средний спред продаваемой облигации по отношению к ценной бумаге со схожим показателем дюрации.

- Рассчитывают эффективную цену продажи. Для этого нужно сложить текущую доходность второй облигации на Московской бирже со спредом продаваемого актива.

Если речь идет об ОФЗ-н, то цену продажи определяет банк, и она равна цене покупки.

Когда лучше продавать облигации

Если рыночная стоимость облигации выше, чем рассчитанная по приведенному алгоритму, то ее можно смело продавать. При продаже облигаций также учитывайте, что если вы владели облигацией меньше 90 дней из полугода купонного периода, то за этот срок вы не получите купонный доход.

Процедура продажи облигации пошагово

Если вы купили облигации на бирже и хотите их продать, у вас есть два пути:

- связаться с брокером и отдать ему распоряжение о продаже облигаций в выбранном вами количестве;

- продать облигации через торговый терминал.

Рассмотрим второй метод чуть подробнее на примере терминала QUIK (в других терминалах порядок действий может незначительно отличаться):

- Создайте новую заявку в терминале.

- Поставьте флажок на продажу.

- Укажите в заявке цену продажи и количество бумаг (в штуках, не лотах).

- Подтвердите заявку.

О работе с терминалом QUIK читайте также статью: «Спред и стоп-заявки в QUIK».

Как платить налоги

Купонный доход по всем облигациям облагается 13% НДФЛ. Тот же налог действует и на прибыль от спекуляций. Большинство российских брокеров выступают сразу в роли налоговых агентов, а потому подавать налоговую декларацию самостоятельно вам не нужно — брокер сделает это за вас, а на вашем счете появится чистая прибыль.

Торговля облигациями на Московской бирже способна приносить вполне приличный доход — от 13 до 18% годовых. Не забывайте, что этот инструмент лучше всего подходит для долгосрочного инвестирования. Облигации — эффективный способ значительно снизить риски и приумножить свой капитал, практически не работая на бирже.

Надеюсь, эта статья помогла вам усвоить основные стратегии заработка на облигациях. Если вы узнали что-то новое и интересное, поделитесь этим материалом с друзьями в соцсетях.