Составляя инвестиционный портфель, важно держать баланс между доходностью и безопасностью. В качестве наиболее низкорисковых акций обычно приводят в пример так называемые «голубые фишки». В этой статье я расскажу вам о преимуществах инвестиций в такие акции, а также рассмотрю перечень акций голубых фишек в России.

Что такое голубые фишки

Голубыми фишками называют акции, выпущенные самыми надежными и высоколиквидными компаниями в отрасли или стране. Ошибочно считать эти инструменты самыми доходными — напротив, доходность у голубых фишек очень скромная. А вот устойчивость и надежность — это сильные стороны таких акций. Они наиболее выгодны при длительных вложениях (от трех лет и более).

Чтобы подбирать подходящие инструменты для длительных вложений, нужно освоить фундаментальный анализ рынка. Почитайте вводную статью на эту тему: «Фундаментальный анализ рынка: пособие для начинающих».

Само название «голубые фишки» пришло в трейдинг из покера — там у фишек этого цвета самый большой номинал. Крупные инвесторы, будучи владельцами солидных капиталов, могли себе позволить часто развлекаться в покере, так что термин перекочевал из азартных игр в мир фондового рынка. Второе название таких бумаг — «первый эшелон».

Особенности акций голубых фишек

Акции первого эшелона выступают в роли своеобразного индикатора рынка. Это бумаги, которые задают тренды для всей области. По ним очень удобно анализировать состояние отрасли и рынка в целом. Например, если газодобывающая отрасль находится в упадке, то проще это отследить по котировкам Газпрома, а не мелких компаний, связанных с добычей газа. Изменения стоимости акций небольших фирм часто зависят от случая, а не от тренда. Они менее стабильны, а потому начинают колебаться от любых незначительных новостей или событий. А вот для того, чтобы котировки акций голубых фишек пошатнулись, нужна веская причина.

Это приводит нас к следующей особенности акций голубых фишек — их котировки основываются исключительно на успешности бизнеса и/или отрасли в целом. Спекуляции прессы или конкурентов, попытка раздуть сенсацию из ничего, ложные слухи — все эти инструменты пригодны только для средних и небольших компаний, а вот с голубыми фишками не сработают. Если котировки растут, это является показателем реального бизнес-успеха: увеличения чистой прибыли и выручки, повышения размера дивидендов, закрытия долгов перед государством и другими компаниями.

Эмитенты голубых фишек регулярно платят дивиденды. Компаниям с огромной прибылью и капитализацией на рынке ни к чему рисковать своей репутацией — деньги от инвесторов составляют очень большую долю доходов. Так что дивиденды никогда не отменяются и, как правило, стабильно растут. Руководство таких компаний редко готовит акционерам сюрпризы (особенно неприятные), так что, оценивая возможный доход от следующих дивидендов, можно смело опираться на предыдущие суммы выплат.

Какие акции относят к голубым фишкам

На Московской бирже есть индекс MOEXBC. Он формируется 15 акциями крупнейших российских эмитентов (BC в названии индекса означает Blue Chips — «голубые фишки»). По ссылке вы можете посмотреть, какие бумаги сейчас в него входят. Откройте вкладку «База расчета», и увидите список акций голубых фишек, которые входят в индекс. В узком смысле голубыми фишками называют только те акции, которые входят в этот индекс.

Вы знаете, что такое индекс фондового рынка? Если нет, обязательно познакомьтесь со статьей: «Индексы фондового рынка: что это и зачем они нужны».

Впрочем, на практике это понятие несколько шире. Инвесторы и трейдеры могут называть эмитентами голубых фишек больше, чем 15 компаний. Нет строгих критериев, по которым акции компании можно отнести к голубым фишкам, так что список эмитентов будет разниться. И все же общие принципы, по которым отбирают голубые фишки, неизменны:

- Высокая рыночная капитализация. Это основной критерий, на который нужно опираться при выборе акций голубых фишек. Размер капитализации — это стоимость всей компании на фондовом рынке, то есть суммарная стоимость всех ее акций по рыночной цене. Рыночную капитализацию компании нужно рассчитывать так: возьмите стоимость одной акции и умножьте ее на количество выпущенных. Российские голубые фишки традиционно отсчитывают от 500 млрд рублей капитализации. Крупнейшие фирмы насчитывают по несколько триллионов рублей; например, рыночная капитализация Газпрома — около 5 трлн рублей. На американском рынке мало какие акции голубых фишек имеют капитализацию менее 10 млрд долларов (примерно 730 млрд рублей).

- Широкая известность компании. Причем важно, чтобы фирма была известна не только среди инвесторов и трейдеров, но и за пределами фондового рынка. Хорошие примеры — это фирмы, которые у всех на слуху: Газпром, Сбербанк, Магнит и так далее. Большинство фирм, которые относят к эмитентам голубых фишек, знакомы большинству обывателей.

- Поддержка государства. Если компания важна для экономики страны, она пользуется протекцией и помощью государства. Очевидно, что это тоже положительно влияет на ее успехи.

- Большой опыт работы. Фирма, претендующая на звание эмитента голубых фишек, должна иметь как минимум десятилетний стаж работы. В идеале возраст компании должен исчисляться несколькими десятилетиями, но российский рынок слишком нестабилен, и таких компаний у нас не слишком много.

- Низкая волатильность. Акции голубых фишек всегда устойчивы в цене, незначительные события редко сказываются на котировках. Причем это касается как снижения цены, так и ее подъема. Они растут в цене, но очень медленно. В кризис эмитенты голубых фишек страдают меньше других компаний.

- Высокая ликвидность. На эти акции всегда поддерживается высокий спрос; продать их на бирже — дело пяти минут. Открытая заявка закроется очень быстро. Иными словами, если вы решите продать или купить акции первого эшелона, вы моментально найдете покупателя или продавца.

Среди российских акций к голубым фишкам относят:

- Сбербанк,

- Газпром,

- Лукойл,

- Норникель,

- Роснефть,

- Полюс,

- Яндекс,

- Татнефть,

- Магнит,

- Сургутнефтгаз,

- Новатэк.

Это не полный список, но здесь приведены самые крупные компании, которые уже несколько лет подряд оказываются в первом эшелоне.

Голубые фишки российского рынка в 2021 году

Как я уже сказал, точного списка Blue Chips (в широком смысле слова) не существует. Но есть перечни и рейтинги, составляемые изданиями для инвесторов, так что вам не нужно каждый год самостоятельно подсчитывать все показатели — за вас это уже сделали эксперты.

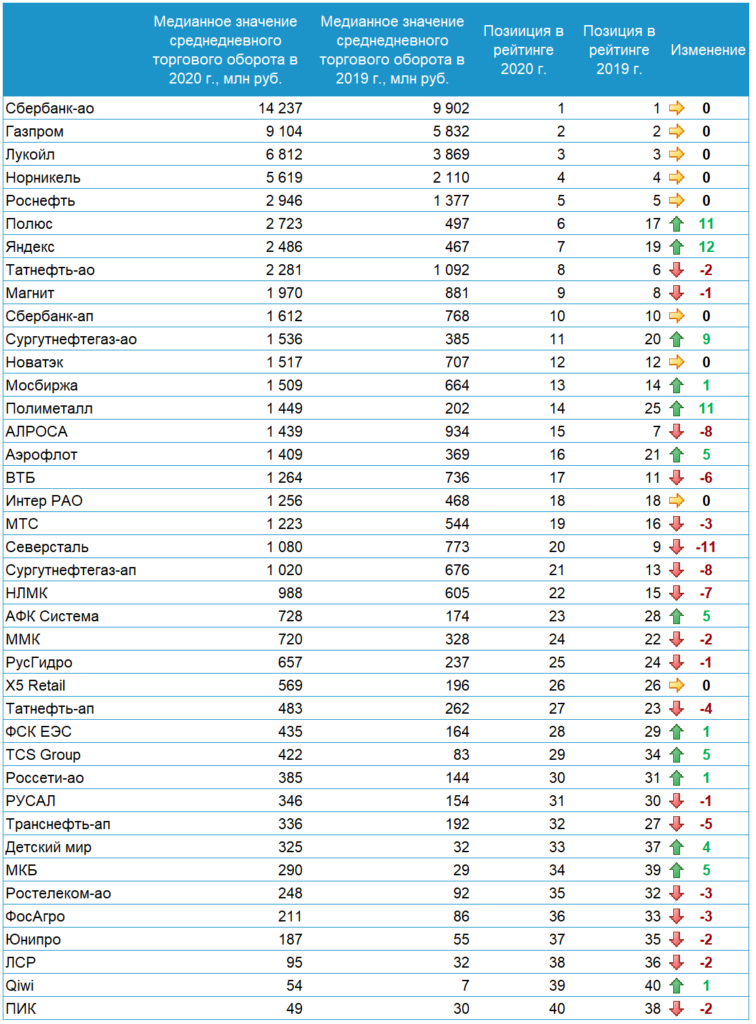

Я предлагаю к рассмотрению рейтинг акций голубых фишек 2021 года, составленный экспертами BCS Express. Он включает в себя 40 российских компаний с самой высокой капитализацией, низкой волатильностью и высокой ликвидностью. Чтобы оценить положение компании, специалисты высчитывали медианное значение среднедневного оборота торгов в рублях для оценки ликвидности акции. В список попали только инструменты, формирующие индекс Мосбиржи (что предсказуемо).

Отдельно уточню: такие рейтинги обычно составляются по итогам годовой отчетности, которая выпускается весной следующего за отчетным года. Поэтому в 2021 году составляется рейтинг для 2020, в 2020 — для 2019 и так далее. Так что приведенная ниже таблица актуальна до публикации отчетностей за 2021 год (что случится весной 2022 года).

Обратите внимание на последний столбец — он показывает, насколько изменилось положение эмитента по сравнению с предыдущим годом.

Список акций голубых фишек 2021 года по версии индекса MOEXBC вы можете посмотреть по ссылке. Там же можно познакомиться с методикой расчета и подбора компаний для этого индекса.

Использование голубых фишек трейдерами

Акции первого эшелона — надежный инструмент с умеренно низким риском. Они более рискованны, чем ОФЗ, зато куда более надежны, чем акции любых других компаний. Такие фирмы стабильны и в «мирное время», и в кризис. Владеть такими бумагами выгодно, если вы покупаете их на долгие годы. Впрочем, и на краткосрочном трейдинге акций голубых фишек сегодня можно заработать (хоть и не так много, как на более волатильных инструментах). Они хорошо подходят для обучения трейдингу новичков — низкая волатильность защищает от риска быстро потерпеть большие убытки.

Это практически беспроигрышный вариант для начинающих инвесторов. Если вы только что попали на фондовый рынок, то начинайте инвестировать именно в них, не отвлекаясь на более мелкие бумаги. Как уже было написано выше, эмитенты голубых фишек задают тренды, и с их помощью вы быстрее научитесь чувствовать рынок и понимать его закономерности. Разбавьте свою покупку другими инструментами (например, облигациями или ETF-фондами), и вы получите вполне приличный, безопасный и приносящий доход инвестиционный портфель.

Подробнее о методах и целях диверсификации инвестиционного портфеля читайте в статье: «Диверсификация инвестиционного портфеля: подробный разбор».

Опытные инвесторы тоже включают в свои портфели акции лидеров рынка, но разбавляют их компаниями второго эшелона и еще более мелкими фирмами. Это позволяет сохранить баланс между доходностью и уровнем риска — портфель, состоящий из одних голубых фишек, будет менее доходным по сравнению с «разбавленным».

Второй эшелон — это подборка компаний, которые не относятся к голубым фишкам, но тоже представляют собой крупные и известные фирмы. Как правило, их капитализация составляет от 100 до 500 млрд рублей. Они более волатильны и менее ликвидны, чем голубые фишки, а потому и более рискованны.

Доход от рассматриваемых бумаг, как и от любых других акций, складывается из роста и дивидендов. И если быстрым ростом такие компании похвастаться не могут, то дивиденды они платят исправно. Если вы планируете составить портфель для пассивного дохода от дивидендов, голубые фишки станут его надежной основой.

Выводы

Акции голубых фишек способны составить твердый костяк любого инвестиционного портфеля. Они не приносят колоссальный доход, как инструменты с более высоким риском, но способны защитить ваши инвестиции и принести огромную пользу на длинной дистанции. Кроме того, они неплохо подходят для обучения трейдингу — голубые фишки безопасны для трейдеров-новичков благодаря своей низкой волатильности.

Узнали что-либо новое или интересное из статьи? Поделитесь ею с друзьями в соцсетях.