Способов составить торговую стратегию сейчас великое множество. Некоторые трейдеры полагаются на автоматических советников, другие с головой уходят в технический анализ, третьи просто платят экспертам и полагаются на их советы. Один из эффективных вариантов построения долгосрочной стратегии — это фундаментальный анализ рынка. Как он проводится и какие плюсы у него есть? Давайте рассмотрим эту методику со всех сторон, определим ее ограничения — а дальше вы сами решите, подходит вам такой способ анализа или нет.

Как проводить фундаментальный анализ и зачем он нужен

Фундаментальный анализ рынка — это комплекс методов, которые позволяют определить реальную ценность компании или валюты на рынке. В то время как технический анализ опирается на повторяющиеся паттерны и тренды, фундаментальный анализ находит информацию в новостях и отчетностях. Анализировать такие данные сложнее, чем находить закономерности на графике. К тому же, если технический анализ затрагивает только цены непосредственно на актив, то при фундаментальном анализе рынка нужно обращать внимание и на состояние отрасли, и на положение эмитента, и на мировую экономико-политическую ситуацию.

Вы хорошо знакомы с техническим анализом? Прочитайте статью на тему: «Теория Доу: основы технического анализа».

Стоимость компании и ее акций зависит от множества факторов: текущего состояния отрасли, наличия действующих контрактов, опубликованной финансовой отчетности, состояния рынка и настроения трейдеров. Инвестор, использующий методы фундаментального анализа рынка, способен определить расчетную, справедливую стоимость акций. Если расчетная стоимость ниже рыночной, то и покупать бумаги смысла нет — скорее всего, они скоро упадут. Если же справедливая цена оказывается выше текущей рыночной, то есть смысл вкладываться, чтобы потом заработать на подъеме цен.

Итак, если фундаментальный анализ сложнее технического, то зачем он нужен? Главный его плюс — долгосрочность. Фундаментальный анализ рынка позволяет более точно определить перспективы компании на ближайшие годы.

Как инвестировать в акции и не прогореть

Очевидно, чтобы адекватно инвестировать в акции, необходимо проводить какой-либо анализ и прогнозировать движение цен. Фундаментальный анализ рынка — это подходящий метод для долгосрочных инвестиций, причем не только в акции, но и в валюту. Технический анализ может дать хорошие результаты на «короткой дистанции», например, при торговле внутри дня или внутри недели, но вот на большие сроки, например, год или пять лет, с его помощью трудно делать хорошие прогнозы. Тут вам на помощь и придет фундаментальный анализ.

Фундаментальный анализ рынка также поможет вам быстро реагировать на форс-мажорные обстоятельства и защититься от резкого падения акций. Подробнее об этом мы поговорим ниже, в разделе этой статьи «Форс-мажор».

Цели фундаментального анализа

Фундаментальный анализ рынка — это комплекс мер, которые позволяют трейдеру определить реальную стоимость акций компании, опираясь на ее отчетности. Таким образом, главная цель фундаментального анализа — это определение реальной ценности актива и целесообразности вложений в него. Главная задача, стоящая перед трейдером, — определить наиболее перспективные активы. Обычно это акции компаний, которые характеризуются устойчивыми финансово-экономическими показателями и от которых можно ожидать роста.

В ходе фундаментального анализа рынка инвестор определяет, какие активы недооценены и имеют перспективы роста. Частный инвестор ищет ценные бумаги с высокими дивидендами и/или большой перспективой роста в относительно недолгий срок (1–5 лет). Крупные инвестиционные фонды ищут активы, в которые можно вложиться на более длительный срок. Иногда такую тактику используют и крупные сети, планирующие слияние и поглощение более мелких компаний смежной отрасли.

Но иногда фундаментальный анализ фондового рынка нужен не для инвестиций, а для разработки оптимальной стратегии развития. Так, ведущие экономисты корпораций проводят фундаментальный анализ, чтобы определить наиболее эффективную и прибыльную модель поведения в будущем. Они находят новые методы повышения стоимости акций, будь то выкуп или дополнительная эмиссия.

Методы фундаментального анализа

В основе фундаментального анализа рынка лежат несколько методов, разработанных в разное время. Рассмотрим их:

- Сравнение. Выбранную компанию сравнивают с аналогичными в той же отрасли. Для этого выбирают компанию-эталон, у которой рыночная и расчетная стоимость акций примерно совпадают, то есть компанию оценили по достоинству на рынке.

- Дедукция и индукция. Методы классической логики применимы и в фундаментальном анализе рынка. Дедукция — это выведение частного из общего. Так, если у отрасли наблюдается подъем, то и отдельная компания тоже наверняка будет вырастать в цене. Индукция — это, напротив, суждение об общем по частному. Например, если Сургутнефтегаз растет в цене, то вся нефтяная и газодобывающая отрасль находятся на подъеме.

- Корреляция. Это очень важный метод для составления сбалансированного инвестиционного портфеля. Инвестор находит зависимости компаний друг от друга. Корреляция может быть положительной (например, если акции компании А растут, то растут и акции компании В) и отрицательной (рост акций А приводит к падению акций В). Чтобы создать сбалансированный инвестпортфель, стоит добавлять в него компании с отрицательной корреляцией, чтобы обезопасить себя от падения цен.

- Учет сезонности. Это не столько метод, сколько важное напоминание для инвесторов — сезон играет важную роль. Например, в январе компании рассчитываются с поставщиками и закрывают налоговый период, отчетности улучшаются, и цены на акции растут.

Структура фундаментального анализа

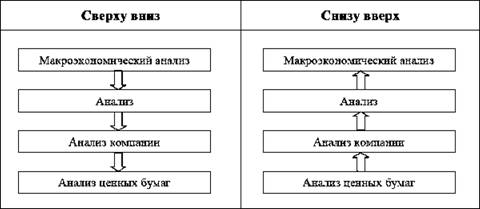

Структуру фундаментального анализа рынка предложили еще основатели этого метода. Структура разбивает процесс анализа на четыре этапа — макроэкономический анализ, секторальный (отраслевой, или просто «анализ» без уточняющих эпитетов), анализ компании и оценка непосредственно акций. Эту структуру можно представить в образе лесенки — некоторые трейдеры идут «сверху вниз», а другие — «снизу вверх». Обычно от макроэкономического анализа двигаются крупные инвестиционные фонды и профессионалы, а частные инвесторы предпочитают вначале проанализировать бумаги и в целом уделить больше внимания «нижней» части структуры. Можно сказать, что профессионалы занимаются дедукцией, тогда как частные инвесторы — индукцией (см. предыдущий раздел статьи).

Этапы фундаментального анализа

У каждого инвестора свой способ проанализировать рынок, но в среднем весь процесс фундаментального анализа фондового рынка укладывается в следующие этапы:

- Анализ экономической ситуации в мире. В каком состоянии сейчас находится экономика в целом? Что происходит на политической арене? Действует ли сейчас очередной мировой экономический кризис? В первую очередь большинство инвесторов рассматривают экономику именно с этой точки зрения.

- Анализ выбранной отрасли. Рассмотрев ситуацию в мировом масштабе, инвестор может присмотреться к особенностям отрасли. Как на них влияет текущая мировая обстановка? Некоторые отрасли в условиях кризиса, напротив, расцветают. Например, военные и промышленные компании получают больше финансирования и поднимаются в таблицах котировок во время военных столкновений и общей политической нестабильности.

- Анализ отдельной компании, в которую инвестор хочет вложиться. Это, пожалуй, наиболее важный этап. Инвестор изучает отчетности, фундаментальную стоимость компании и делает вывод о том, насколько эта компания перспективна. Есть ли риск закрытия в ближайшие годы? Планирует ли компания развиваться и расширяться? Есть ли у нее финансы для увеличения производства?

- Анализ стоимости акций компании. Если в предыдущем шаге инвестор убедился, что у компании есть перспективы роста и в ближайшее время ей не грозит банкротство, то он начинает анализировать ценные бумаги. Он сравнивает текущую рыночную цену и расчетную. Если первая ниже второй, то акции могут вырасти в цене, когда рынок оценит компанию по достоинству. Если же наоборот, то акции могут упасть, и инвестор будет относиться к ним настороженно.

Сейчас мы рассмотрели этапы фундаментального анализа рынка «сверху вниз», то есть по методу дедукции, который принят у профессиональных инвесторов и инвестиционных фондов. Частные инвесторы обычно идут от последнего пункта к первому — они сперва оценивают ценные бумаги и компанию, а лишь затем — всю отрасль в целом. Но из этого правила вполне могут быть исключения, и частный инвестор может пойти по пути дедукции.

Основные источники данных

Откуда же трейдеры берут всю информацию для фундаментального анализа рынка? Это зависит от того, какой именно актив интересует трейдера. Фундаментальный анализ поможет понять и фондовый, и валютный рынок. Разберем их по очереди.

Фондовый рынок

Все компании, которые торгуются на бирже, являются публичными и обязаны предоставлять финансовую и бухгалтерскую отчетности. Ключевым инструментом, который позволяет проводить фундаментальный анализ фондового рынка, является финансовая отчетность. Публичные компании выкладывают на своих сайтах финансовые и бухгалтерские отчеты, а также данные по дивидендной политике (то есть даже если у вас нет акций данной компании, вы можете подсмотреть, сколько дивидендов получили акционеры). Многие фирмы делают на сайте специальный раздел «Акционерам и инвесторам», который облегчает поиск нужных новостей и документов. Если вас интересуют не отдельные компании, а вся отрасль в целом, то удобнее будет работать на «Интерфаксе» — это сайт, где раскрывается корпоративная информация. Проще говоря, там собраны вышеперечисленные отчетности крупнейших компаний.

Читайте также: «IPO: как акции попадают на биржу».

Много полезной информации можно почерпнуть из экономического календаря. Он играет важную роль при анализе и фондового, и валютного рынка. Экономические календари публикуют многие справочные порталы для инвесторов и трейдеров. События разделяют по датам и странам; иногда также по отрасли. Такие календари могут включать и прогнозы, которые также своеобразно формируют рынок — если реальные данные оказались ниже прогноза, то актив дополнительно падает. Если же финансовый показатель выше прогноза, то актив продолжает расти.

Валютный рынок

Государства не публикуют финансовые отчетности, подобно частным компаниям. Как же трейдеры проводят фундаментальный анализ валютного рынка? Главный показатель, на который следует опираться — это ставки по вкладам центральных банков. Изменение ставок позволяет центральным банкам государств регулировать инфляцию, сдерживать ее. Помимо этого, ставка центробанков влияет на ставки частных банков. Если ставка падает, инвесторы скорее будут забирать свои деньги из вкладов и искать доход во вложениях в акции. И напротив, если ставка растет, все больше инвесторов будут вкладывать деньги в безопасные банковские депозиты, а из фондовой биржи деньги будут «утекать». Посмотреть ставки центробанков можно как на официальных сайтах этих самых банков, так и на информационных ресурсах для инвесторов.

Еще один важный параметр — это интервенции валютного рынка. Под этим термином подразумевают все операции с национальной валютой, которые приводят к изменению ее курса. Центробанки — это, пожалуй, крупнейшие игроки на валютном рынке, и своими действиями они могут в разумных пределах корректировать курс валюты. Итак, для фундаментального анализа валютного рынка особое значение имеют закупки и продажи валют центробанками. Общая тенденция такова: если банк закупает свою валюту и продает иностранную, то первая растет. Если же наоборот, то «родная» валюта банка будет падать. Для этих операций банки используют резервный валютный фонд. Чтобы посмотреть список интервенций, нужно зайти на официальный сайт центрального банка.

Макроэкономические показатели, как уровень ВВП, инфляционные показатели и безработица, также могут привести к изменениям курса валют. Подробные данные о макроэкономических показателях публикуют практически все ресурсы для инвесторов.

Форс-мажоры

Трейдеры и инвесторы могут предсказать некоторые важные события в экономическом мире — например, публикацию отчетности, последствия снижения цен на какой-либо актив и так далее. Но некоторые события предсказать невозможно. Это и называют форс-мажорами в рамках фундаментального анализа рынка. Иногда вы можете услышать и другое название — «черные лебеди». К форс-мажорам относят, к примеру, техногенные или природные катастрофы, военные конфликты. Все «черные лебеди» могут влиять на актив по-разному: одни могут вызвать обвал рынка, другие — спровоцировать его подъем, третьи обвалят одну отрасль и поднимут вторую.

Вот пример — когда в 2019 году на нефтяные объекты Саудовской Аравии напали боевые дроны, цены на нефть поднялись на 16–19% всего за один день. Это случилось из-за того, что инвесторы забеспокоились — вдруг поставки нефти прекратятся? Нетрудно догадаться, что военные действия обычно провоцируют подъем котировок на акции компаний военно-промышленного комплекса.

Приведем и обратный пример. Авария на атомной электростанции «Фукусима-1», имевшая место в 2011 году, за три дня уронила фондовый индекс Nikkei более чем на 20%.

Политическая нестабильность тоже может быть форс-мажорным обстоятельством. Сейчас многие политики активно пользуются соцсетями, и любой пост или твит может вызвать подъем цен на одни акции и падение котировок на другие. Не будем забывать и о международных отношениях — нарушения поставок, подписание соглашения о закупках, санкции и прочие факторы предугадать сложно, но они могут сильно повлиять на формирование цены. За примером далеко ходить не нужно — в 2018 году санкции США против российских компаний привели к тому, что акции компании «Русал», занимающейся производством и поставкой алюминия, упали на 26%. На самом деле «Русал» не был единственным пострадавшим от введенных санкций, но именно он потерял больше всего пунктов. Политическая нестабильность и вражда государств также оказывают огромное влияние на формирование курсов валют.

Что делать с форс-мажорами рядовому трейдеру? Вот несколько советов:

- Держите руку на пульсе. Следите за крупными новостями мира. Необязательно полдня тратить на чтение новостной ленты — достаточно наиболее крупных и важных новостей, а в день таких обычно бывает не больше 5.

- Анализируйте влияние непредсказуемых новостей на рынок. Смотрите, как та или иная новость повлияла на стоимость компаний, прямо или косвенно с ней связанных. Вскоре вы сможете сами прогнозировать движение цены в зависимости от новости.

- Учитесь быстро принимать решения. В эпоху глобализации рынок стремительно реагирует на те или иные новости. Как видно из примеров выше, буквально за одну торговую сессию цена на акции может катастрофически просесть.

Пример использования фундаментального анализа

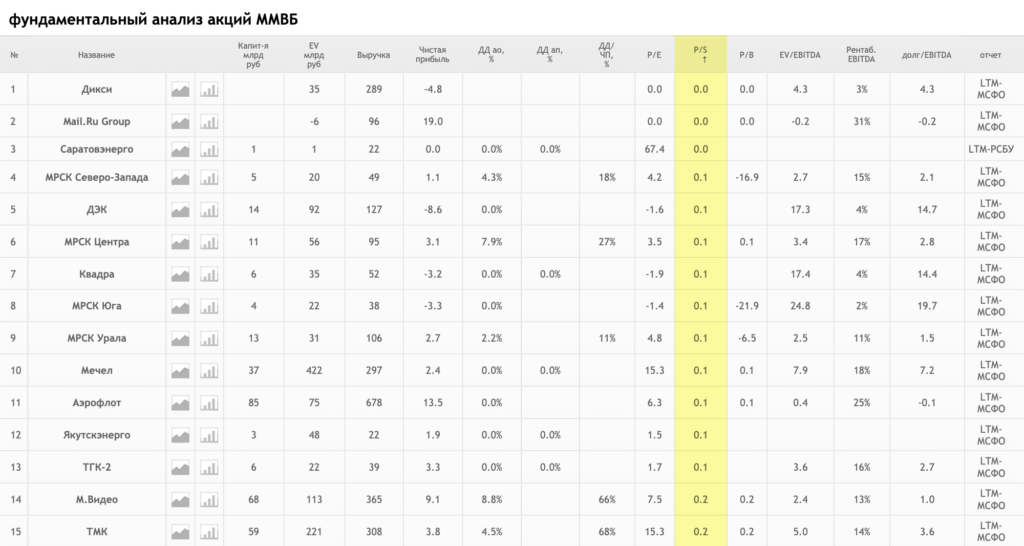

Частному инвестору довольно трудно проводить полноценный фундаментальный анализ. Поэтому рассмотрим упрощенный способ анализирования. Самая простая стратегия — это инвестирование в стоимость. При ее использовании инвестор планирует купить акции недооцененных компаний с низкими мультипликаторами. Желательно, чтобы показатель P/S (отношение цены к объему продаж) был меньше 2. Как правило, в перечень подходящих компаний попадают крупные фирмы с высокой рентабельностью.

Когда фундаментальный анализ неэффективен

Фундаментальный анализ не будет эффективен при попытках спрогнозировать цену на ближайшие дни и недели. Обычно фундаментальный анализ рынка способен спрогнозировать движение цен на более долгосрочную перспективу. Однако некоторые крупные события (например, те же форс-мажоры) действительно позволяют инвесторам быстро среагировать на изменение цен. Впрочем, такие ситуации случаются нечасто, и в целом фундаментальный анализ больше подходит для прогнозирования цен на длинные дистанции.

Книги по фундаментальному анализу

Чтобы глубже погрузиться в тему, прочитайте эти книги по фундаментальному анализу:

- «Инвестирование. Последнее свободное искусство», Роберт Хэгстром;

- «Разумный инвестор», Бенджамин Грэм;

- «Инвестиционная оценка», Асват Дамодаран;

- «Инвестиции», Тамара Теплова.

Выводы

Фундаментальный анализ — это мощный инструмент, позволяющий очень точно прогнозировать движение цен в долгосрочной перспективе. Главный минус фундаментального анализа — он плохо показывает себя в краткосрочном трейдинге. Зато он способен принести большие деньги, если инвестор сделает правильный анализ и будет действовать в соответствии с ним.

Надеюсь, из этой статьи вы почерпнули много новой информации. Поделитесь ей с друзьями в соцсетях, чтобы они тоже познакомились с основами фундаментального анализа.