Акции любой компании не вечно были на бирже. Когда-то они впервые попали на торги. Опытные инвесторы любят покупать такие бумаги — во время первых торгов они часто стоят дешевле, а в истории можно найти массу примеров, как в течение года после появления на бирже акции компании вырастали в 5-6 раз. Как со всем этим связано IPO? И вообще, что такое IPO на бирже? Давайте по порядку.

Понятие и выгодность IPO

IPO расшифровывается как Initial Public Offering, то есть «первое публичное предложение». В принципе, уже по этому переводу нетрудно объяснить, что такое IPO, простыми словами — это первые публичные торги акции. Можно сказать, что IPO — это первичный рынок, а остальные торги — вторичный, ведь все акции, которые обращаются на бирже, когда-то тоже были IPO, просто их перепродали.

Обратите внимание на их особенность — публичность. Как вы наверняка знаете, многие компании устраивают закрытые торги для крупных инвесторов, куда большинству физических лиц не попасть. IPO — совсем другая история. Купить IPO может любой желающий трейдер или инвестор.

Итак, все компании, выпускающие акции, условно можно разделить на два типа: публичные (те, что выпускают IPO) и непубличные (те, что этого не делают). Все компании, которые вы видите на бирже, относятся к первому типу. Вторые распределяют акции между топ-менеджментом и малым количеством крупных инвесторов, а вот в свободном обращении их бумаг нет.

Плюсы проведения IPO

Публичные компании, выпуская IPO, обязуются предоставлять открытую финансовую отчетность. Такие документы позволяют инвесторам и трейдерам оценивать реальное положение вещей в компании и решать, покупать ее бумаги или продавать их. Грамотный анализ финансовой отчетности помогает опытному инвестору с высокой вероятностью оценить перспективность компании, ее рост в долгосрочной перспективе.

Для компании это тоже в некотором роде плюс — финансовая открытость повышает доверие и лояльность инвесторов, государства, покупателей.

Зачем компании проводят IPO

Среди других преимуществ выпуска IPO для компании отмечают:

- возможность выпускать облигации, то есть брать деньги в долг под низкий процент;

- повышение престижа бренда;

- привлечение частных инвесторов.

Для трейдеров и инвесторов наибольший интерес представляет то, что акции, купленные по IPO, как правило, очень быстро дорожают. На первых торгах у акций обычно очень низкие цены. Появление компании на бирже в большинстве случаев повышает ее престиж и известность, и в результате поднимает цены на ее акции. Инвестор, вложившийся в IPO, получает очень быструю и серьезную прибыль.

Участие физлица на первичном публичном размещении

В IPO задействовано много участников биржи (и не только): андеррайтеры, аудиторы, PR-службы, юристы… Какая роль отведена в этой системе частным трейдерам? Рассмотрим процесс появления компании на IPO биржи:

- Компания привлекает первых инвесторов, которыми обычно выступают андеррайтеры — инвестиционные банки. На этом же этапе могут появиться так называемые якорные инвесторы — крупные инвестиционные компании, которые купят часть акций во время IPO.

- Далее фирма рассчитывает стоимость акций, по которым ее можно будет оптимально реализовать на бирже.

- Когда все расчеты закончены, осталась проверка регулирующими органами. Проверкой IPO в России занимается Центробанк, в Америке — Комиссия по ценным бумагам и бирже. Словом, в каждой стране есть свои контролирующие органы, куда и направляются представители эмитента.

- Теперь пришло время для пиар-кампании. Фирма публикует новости, заказывает рекламу. На этом этапе главная задача — уведомить как можно больше потенциальных инвесторов о том, что акции компании скоро будут на бирже.

- За пару недель до непосредственного IPO компания проводит премаркет и договаривается с крупными инвесторами о выкупе акций.

- Наконец акции появляются на бирже — запускается IPO. В первый день обычно проводится огромное количество сделок, цена акций значительно вырастает.

- Затем проходит так называемый Lock Up после IPO — что это такое простыми словами? Это период от 3 до 6 месяцев (длительность локапа устанавливает фирма по согласованию с андеррайтером), когда инвесторы, купившие акции на IPO, не могут их продать. Локап нужен, чтобы крупные инвесторы не могли искусственно манипулировать рынком и повышать (или занижать) цены на акции этой компании. К слову, локап — это необязательная процедура, но поскольку она в интересах эмитента, ее обычно проводят.

После истечения срока Lock Up акции будут свободно обращаться на бирже, как и любые другие.

Покупка акций до IPO

Еще до выхода на биржу эмитент может привлекать крупных инвесторов, чтобы продать им большой пакет акций. Цена здесь отличается от биржевой — как правило, эмитент предоставляет скидку в районе 10% на акции. Частным трейдерам и инвесторам обычно не выпадает возможность поучаствовать в этом премаркете — эмитент вряд ли будет общаться с инвестором, у которого меньше 1 миллиона долларов капитала.

Этот премаркет не имеет ничего общего (кроме названия) с биржевым премаркетом, с которым вы можете познакомиться в статье: «Что такое премаркет и постмаркет: объяснение для новичков».

Покупка акций в первый торговый день

IPO — это стремительные торги. Здесь очень часто важны первые минуты, если не секунды торгов. Спрос на акции, впервые появившиеся на бирже, очень велик. К тому же в игру вступают крупные инвесторы, моментально выкупающие крупные пакеты акций. Если интерес к эмитенту велик, то очевидно, что такое IPO на бирже для простых частных трейдеров и инвесторов становится фактически недоступным — они попросту не успевают купить бумаги.

Риски и недостатки участия в IPO

Может показаться, что IPO — это идеальная возможность заработать, но это не совсем так. Здесь есть свои подводные камни:

- Актив может не только стремительно подняться в цене, но и так же стремительно упасть. Есть успешные примеры, когда за год на IPO инвесторы увеличивали капитал в 5-6 раз (вспоминаем Facebook), но есть и противоположные ситуации, как, например, Uber — акции вначале выросли в цене, а потом упали. Lock Up же не позволяет трейдерам быстро избавиться от падающих в цене бумаг, и в результате можно потерять часть своего капитала.

- Во время IPO бывает сложно купить акции. Брокеры могут реализовывать заявки частично, если спрос намного выше предложения, и масса трейдеров одномоментно пытается купить ценные бумаги.

- Иногда IPO компании заканчивается практически моментально, если эмитент договорился с несколькими крупными фондами и инвесторами. В этом случае акции появляются на бирже и сразу выкупаются этими большими организациями.

Первый минус, пожалуй, самый существенный для частных инвесторов. Но покупатели акций не делают этого вслепую — они могут оценить перспективность компании по отчетности, которая сопровождает выход на IPO. Сюда включается предварительная финансовая и юридическая оценка эмитента. По этим данным можно сделать вывод, будут ли акции компании расти в долгосрочной перспективе.

Чтобы оценить перспективы роста, трейдеры могут использовать мультипликаторы. Это показатели, которые оценивают прогнозы компаний. Например, популярностью пользуется мультипликатор Price to Earnings. Он показывает отношение капитализации организации к прибыли. Чем ниже этот показатель, тем лучше.

Упрощенный вариант — покупка ETF на IPO

Если вышеперечисленные недостатки вас отпугнули, не спешите отказываться от участия в IPO совсем. Существуют низкорисковые активы, которые можно покупать на IPO. К ним относится в первую очередь ETF. ETF — это биржевые инвестиционные фонды, которые отлично подходят для пассивного инвестирования. Купив такие активы на IPO, инвестор сразу получает диверсифицированный портфель — в ETF входят акции различных компаний. ETF — инструмент со сниженными рисками, и вероятность финансовых потерь здесь очень мала. Зато инвестор также получает право на дивиденды — точно такое же, как при покупке обычных акций.

Подробнее о дивидендах и их расчете читайте в статье: «Дивиденды: расчет, порядок выплат, выбор акций».

Почему российские компании проводят IPO за границей

Вы наверняка знакомы с сервисом поиска работы HeadHunter — это российский проект. Но на Московской бирже вы не найдете его акций. Руководство HeadHunter решило провести IPO не на российских биржах, а на нью-йоркской NASDAQ. Это не единичный случай — известно немало крупных российских компаний, которые решили торговаться на иностранных биржах. Например, небезызвестная компания Mail.ru Group тоже выбрала IPO за границей — а именно на Лондонской бирже. Чем это объясняется?

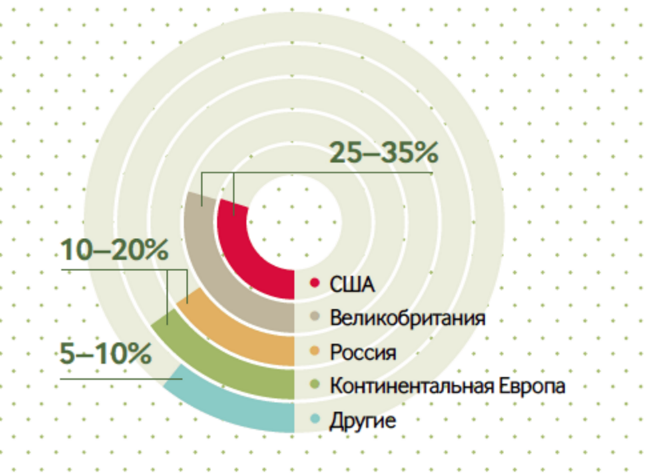

Руководители многих российских эмитентов, которые решили отправиться на иностранную биржу, обосновали свой выбор финансовыми выгодами — так, HeadHunter выпустил свои акции на торги в Америке, потому что там легче привлечь множество инвесторов. Действительно, в России частное инвестирование пока не так сильно развито, как в Европе или Америке, и некоторым компаниям будет выгоднее торговаться за границей. В 2012 году Московская биржа опубликовала статистику, согласно которой в IPO российских компаний инвестируют по большей части американцы и англичане.

Еще одна причина, по которой компания может проводить IPO в других странах — это нацеленность на глобализацию. Если фирма желает как можно скорее выйти на международный рынок, она должна заявить о себе на одной из крупнейших мировых бирж, в число которых Московская биржа, к сожалению, пока не входит. А вот Нью-Йоркская фондовая биржа, NASDAQ и Лондонская фондовая биржа отлично подходят для такой цели.

Вывод

Теперь вы имеете представление о том, как появляются акции на бирже, и сможете сами объяснить, что такое IPO на бирже простыми словами. На IPO можно за сравнительно короткий срок значительно увеличить часть своего капитала. Это возможно благодаря тому, что акции при первом выпуске на биржу торгуются по низким ценам, и их стоимость в большинстве случаев быстро растет. Однако IPO имеет и подводные камни — акции выбранной компании могут упасть так же стремительно, как и взлететь. К тому же, купить их обычно не просто — на бирже IPO пользуется огромным спросом, а многие компании заранее договариваются с крупными инвесторами о моментальном выкупе части акций. Если вы опасаетесь покупать акции на IPO, вы можете обратить свое внимание на менее рискованный инструмент — ETF, который также торгуется на IPO.

Надеюсь, эта статья помогла вам понять, как работают и зачем нужны торги IPO. Поделитесь материалом с друзьями, если нашли в статье что-нибудь новое или полезное.