Дивиденды составляют львиную долю пассивного дохода большинства инвесторов, так что правила, по которым рассчитываются и начисляются дивидендные выплаты, заслуживают самого пристального внимания. В этой статье я хочу познакомить читателя с такими понятиями, как график дивидендных выплат, режим поставок и дата закрытия реестра. Я также разберу порядок определения суммы выплат и приведу реальный пример расчета дивидендов, на который вы сможете опираться, вычисляя собственную прибыль.

От чего зависит размер дивидендных выплат

Дивиденды — это, как правило, плавающие суммы. Они меняются от выплаты к выплате и зависят от многих факторов, ключевым из которых является отчетная прибыль компании. Многие компании имеют опубликованную дивидендную политику, которая определяет размер дивидендов в форме процента от отчетной прибыли. Если такая политика есть в открытом доступе, инвестор может приблизительно рассчитать предполагаемые дивидендные выплаты еще до официальной публикации размера выплат. Достаточно умножить валовую прибыль на обозначенный процент, а затем разделить полученное число на количество выпущенных акций (эта информация всегда есть в открытом доступе). Всю информацию о выплате дивидендов ищите на официальном сайте компании. Публичные компании (к таковым относятся все фирмы, выпускающие на биржу свои акции) всегда размещают важные документы в разделе «Инвесторам» или «Акционерам». В этом же разделе вы можете смотреть финансовые новости, отслеживать динамику котировок и так далее.

Вот пример. Компания А выпустила 5 000 акций и получила 1 000 000 рублей за отчетный период. Согласно ее дивидендной политике, на дивиденды отправляется 20% от прибыли, то есть 200 000 рублей. Разделим это число на количество акций и получим 40 рублей на каждую акцию. Инвестор, владеющий пакетом из 100 акций, получит 4 000 рублей в качестве дивидендов от компании А.

Рассчитывать размер дивидендных выплат компании самостоятельно вовсе не обязательно — гораздо проще дождаться официального заявления от руководства. После публикации финансовой отчетности оно сообщит точный размер дивидендов. Но если вам не терпится узнать, сколько вы получите за свои вложения, а у фирмы есть опубликованная дивидендная политика, можете попробовать рассчитать сумму выплат.

Учтите, что рассчитанные вами размеры дивидендов наверняка будут отличаться от реальных выплат. Вы сможете лишь приблизительно определить, сколько вам предстоит получить.

Стоит отметить, что во многих компаниях размер дивидендов определяется на собрании акционеров. Но контрольный пакет акций в подавляющем большинстве случаев держит управление компании, так что рядовые инвесторы не могут повлиять на размер выплат, даже если будут участвовать в голосовании.

Где найти график дивидендных выплат

График, или календарь дивидендных выплат — это периодичность, с которой компания выплачивает дивиденды акционерам. Большинство российских компаний платят дивиденды раз в год. Самые крупные фирмы России платят акционерам каждый квартал.

График дивидендных выплат можно найти в открытых источниках (например, на сайте investing.com), на официальном сайте компании-эмитента или на сайте Мосбиржи при выборе конкретной акции.

Порядок выплаты дивидендов

Давайте рассмотрим порядок выплаты дивидендов с точки зрения компании.

- Публикация отчета. Финансовые отчеты обычно публикуются весной (с марта по май). По российскому законодательству публичная компания (то есть фирма, выпускающая и продающая свои акции на бирже) должна предоставить отчетность за предыдущий год не позднее 1 июля текущего года. Получается, что компания обязана опубликовать отчетность за 2021 год до 1 июля 2022 года. Но на практике бухгалтеры обычно проделывают всю работу к концу весны. Впрочем, если вы не увидели финансовую отчетность до конца мая, не теряйтесь — у фирмы есть время до начала июля, чтобы опубликовать ее.

- Определение размера дивидендных выплат. Выше я уже подробно описал этот момент, так что не будем на нем останавливаться.

- Публикация нескольких важных дат:

- Дата объявления, она же declaration date. В этот день компания официально заявит размер дивидендных выплат, которые акционеры получат на этот раз.

- Дата закрытия реестра (dividend record date). Это день, когда компания формирует окончательный список акционеров на этот период и определяет людей, которым полагаются дивиденды. Ближайшие даты закрытия реестра можно посмотреть на сайте биржи.

- Дата выплаты (payment date). Самая приятная дата, ради которой инвесторы и покупают акции — день, когда дивиденды перечисляются на их брокерский счет. Отметим, что в российских компаниях дивидендные выплаты производятся не в четко обозначенный день, а в течение 25 дней после закрытия реестра. Так что российские эмитенты не определяют дату выплаты. А вот американские определяют — если у вас есть акции эмитентов США, вы можете точно знать, в какой день деньги поступят на ваш счет.

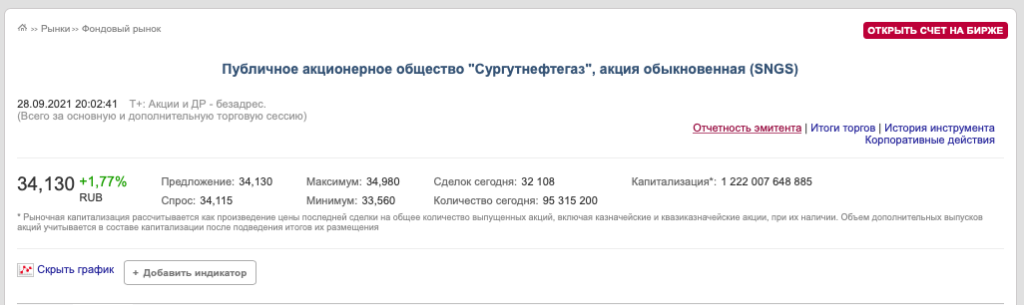

Все существенные публикации компании можно найти на сайте Мосбиржи. Это очень удобно: откройте страницу конкретной акции, нажмите вверху справа кнопку «Отчетность эмитента», и вы увидите список всех опубликованных сведений от этой компании.

Немного о режиме поставки

Прочитав предыдущий раздел статьи, вы могли решить, что достаточно купить акцию за день до закрытия реестра. На самом деле все немного сложнее — в дело вмешивается режим поставки.

Откройте сайт Московской (или любой другой) биржи. Взгляните на список акций. Обратите внимание на обозначение «Т+2». Оно означает, что вы становитесь зарегистрированным владельцем акции только через два рабочих дня после покупки.

Число после плюса, как вы уже наверняка догадались, указывает на количество дней задержки, которые проходят между покупкой и регистрацией ваших прав в реестре. На Московской бирже большинство акций торгуются в режиме Т+2. Фьючерсы и облигации торгуются в режиме Т+1. А на фондовых рынках США акции торгуются в режиме Т+3. Важно — если вы покупаете акции американского эмитента на Московской бирже, ценные бумаги подчиняются правилам именно Мосбиржи, то есть вы становитесь владельцем через 2 рабочих дня, а не через 3.

Объясню на двух примерах:

- Иван покупает акции Microsoft, которые торгуются на Московской бирже в режиме поставки Т+2, 15 ноября, в понедельник. Дата закрытия реестра, объявленная лидерами Microsoft, приходится на 18 ноября. За два рабочих дня между этими датами Иван становится полноправным владельцем акций и может рассчитывать на дивиденды — он попал в реестр до его закрытия.

- Олег приобрел акции The Kroger Co (тоже Т+2), 12 ноября, в пятницу. Реестр закрывается 15 ноября, в понедельник. Между этими датами — два выходных дня, и регистрация новых владельцев приостанавливается на этот период. Так что Олег не получит дивидендные выплаты. Он не попадает в этот реестр и может либо продать акции, либо дождаться следующей выплаты.

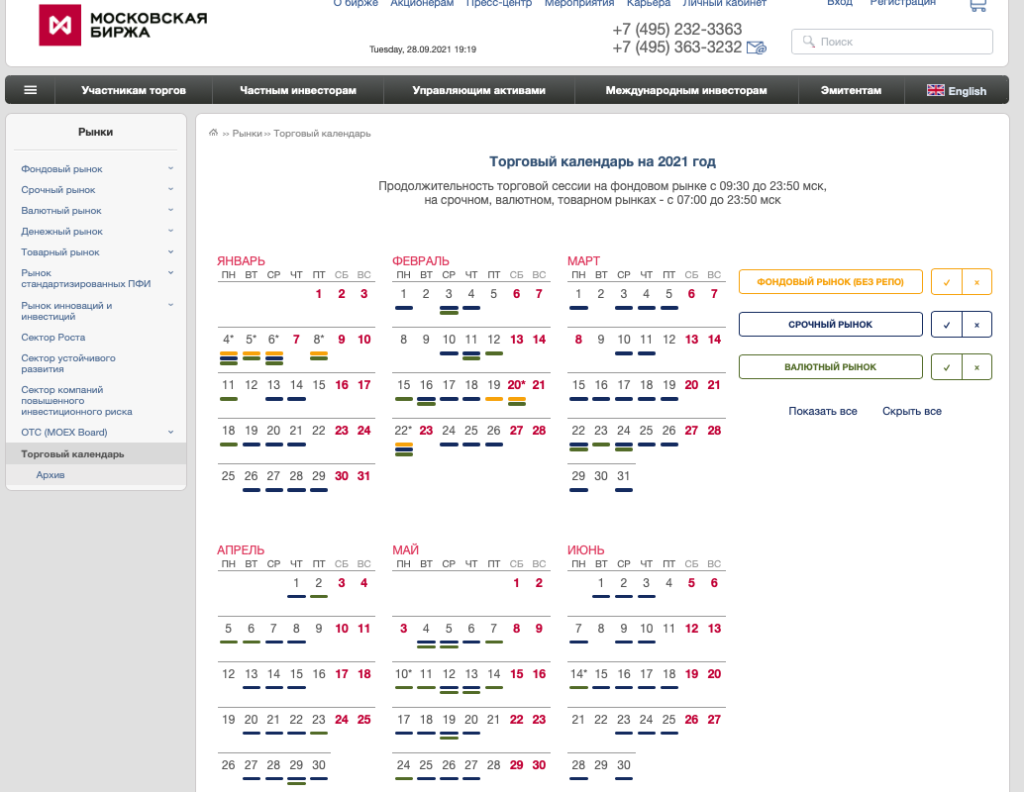

Обязательно учитывайте выходные и праздничные дни! Ознакомиться с праздничными днями можно на сайте биржи.

Как получить дивиденды

Если на дату закрытия реестра вы стали полноправным владельцем акции (помним про Т+2!), то вы получаете право на выплату дивидендов за последний период. Здесь вообще нет ничего сложного — дивидендные выплаты просто перечисляются на ваш брокерский счет в течение 25 календарных дней после закрытия реестра. Вам не нужно делать никаких дополнительных действий, чтобы их получить. Дивидендные деньги будут «работать» точно так же, как и обычные деньги, которые вы закидываете на счет или получаете от трейдинга. Дивиденды можно сразу частично реинвестировать (что я настоятельно рекомендую), а часть можно вывести вместе с остальной прибылью.

Дивидендная прибыль — удачный инструмент для ребалансировки инвестиционного портфеля без потери его стоимости. Если вы еще не знакомы с этим понятием, прочитайте статью: «Ребалансировка инвестиционного портфеля от А до Я».

Пример расчета дивидендов

Достаточно теории — давайте перейдем к практике! Рассмотрим расчет дивидендов на примере акций Роснефти. Я возьму реальные данные по отчету за 2020 год.

У инвестора в наличии есть 100 акций Роснефти. Компания объявляет размер дивидендов (18,03 рубля на акцию) и дату закрытия реестра (11.10.21). Период дивидендных выплат — в течение 25 дней после 11 октября (то есть 11 октября – 5 ноября). В течение этого срока инвестор получит на брокерский счет 1803 рубля по своим акциям.

Инвестор решает купить еще пятнадцать акций, чтобы сумма дивидендов поднялась до 2 тысяч. Реестр закрывается 11 октября — это понедельник, и никаких праздников поблизости нет. Значит, крайний день для покупки акций — среда, 6 октября. Инвестор успевает их купить — теперь у него 115 акций. В течение 25 дней после закрытия реестра он получит 2073,45 рублей.

И последний штрих — налог НДФЛ. Если вы не оформили ИИС для налоговых вычетов, то все ваши дивиденды будут облагаться налогом в 13%. Предположим, что у нашего инвестора обычный брокерский счет. Умножим 2073,45 на 0,87 и получим 1803,9.

Подробнее об ИИС читайте в статье: «Что лучше открыть: ИИС или обычный брокерский счет».

Выводы

Как видите, рассчитать дивиденды не очень-то сложно. Достаточно знать, где искать нужную информацию, и не забывать о режиме поставки. Пользуясь этими знаниями, вы сможете грамотно планировать свои вложения и получать максимум прибыли от них.

Надеюсь, эта статья оказалась полезной для вас. Если вы узнали что-нибудь новое и интересное, поделитесь материалом в соцсетях.