50-дневная скользящая средняя. Руководство по торговой стратегии с применением 50 МА

Когда дело доходит до скользящих средних, существуют бесконечные возможности. Можно использовать 50-дневную скользящую среднюю или к примеру вам больше нравится 100-дневная скользящая средняя, 200-дневная скользящая средняя и т.д.

Так какая скользящая средняя лучшая? Какая торговая стратегия с применением скользящих средних является наилучшей и наиболее прибыльной?

Тут придется вас немного разочаровать, лучшей скользящей средней не существует, потому что ее не существует в принципе (очень многое зависит от объективной текущей структуры рынка). Как и волшебных комбинаций из МА или какой то стратегии, которая даст вам только прибыльные сигналы .tp убытков.

Но при устойчивом тренде 50-дневная скользящая средняя является лучшим инструментом анализа.

О чем вы узнаете в этой статье читайте дальше…

В этой статье руководстве вы узнаете:

Что такое 50-дневная скользящая средняя и как она работает?

Во-первых, что такое скользящая средняя (MA)?

Скользящая средняя (MA) — это технический индикатор, который усредняет исторические цены.

Например: За последние 5 дней Google указывал цену закрытия 100, 90, 95, 105 и 100. Итак, средняя цена за последние 5 дней составляет:

[100 + 90 + 95+ 105 +100] / 5 = 98Это означает, что 5-дневная скользящая средняя в настоящее время составляет 98 долларов И когда вы складываете эти значения скользящей средней за 5 периодов вместе, вы получаете плавную линию на вашем графике.

Как насчет 50-дневной скользящей средней?

Все тоже самое. Все, что вам нужно сделать, это сложить цену закрытия за последние 50 дней и разделить на 50, вот и все.

Конечно, вам не обязательно делать это вручную, потому что все торговые платформы позволяют добавлять 50-периодную скользящую среднюю на ваш график.

Вот как это сделать в TradingView:

И вот как это выглядит уже на графике: 50-дневная скользящая средняя на графике

Профессиональный Совет:

Золотой крест возникает, когда 50-дневная скользящая средняя пересекает снизу вверх 200-дневную скользящую среднюю.

Как использовать 50-дневную скользящую среднюю и определять прибыльные торговые сигналы

Большинство трейдеров знакомы с покупками от поддержки и продажами от уровней сопротивления.

Итак, эта торговая стратегия с 50-периодной МА полезна, когда рынок находится в диапазоне или при слабом тренде.

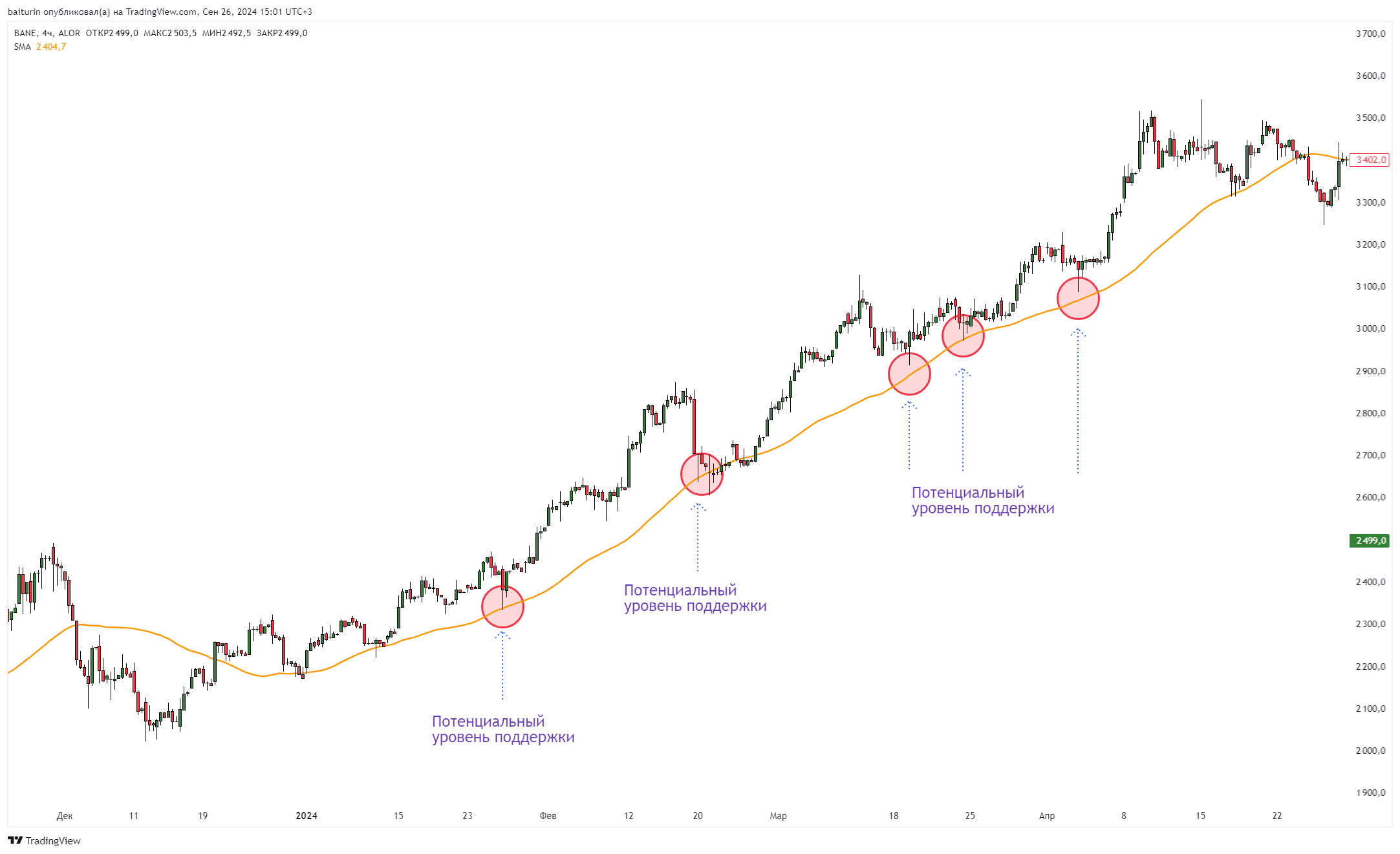

Но что, если рынок находится в подобном тренде?

Как вы можете видеть:

Рынок не формирует тестирование уровней после пробоя, а многие для открытия позиций ждут формирования именно такого сигнала, то при таком движении появление сигнала придется ждать долгое время (в то время как рынок продолжит расти без вас).

Что может дать вам эта простая торговая стратегия с использованием 50 MA?

Самый полный курс про технический анализ

Хотите научиться применять эффективные методики и получать до 50% от трейдинга на бирже?

9 развернутых видеоуроков с примерами и результатами.

Темы занятий на курсе:

1. Введение в технический анализ

2. Уровни сопротивления и поддержки

3. Обзор аналитической платформы TradingView

4. Фигуры графического анализа

5. Трендовые индикаторы

6. Индикаторы группы Осцилляторы

7. Свечной анализ: модели и паттерны

8. Инструменты Фибоначчи в трейдинге

9. Риск менеджмент: управление рисками

Что ж, вам нужно найти новую область поддержки — и именно здесь вступает в игру 50-дневная скользящая средняя.

Давайте посмотрим на тот же график ранее, но на этот раз добавим на график 50-дневную скользящую среднюю…

Видите разницу?

(Ничего страшного, что цена немного проваливается под 50-периодную скользящую среднюю, поскольку мы определяем область, а не конкретный ценовой уровень.)

И после того, как цена повторно протестирует 50-дневную скользящую среднюю, вы можете использовать модели разворотных свечей (например, модель молота или бычьего поглощения), чтобы определить момент для входа, для открытия позиции.

(Подробнее об этом я расскажу позже.)

А пока давайте двигаться дальше…

Как использовать 50-дневную скользящую среднюю для торговли продолжительных трендов (и не останавливаться при незначительных откатах)

Когда дело доходит до формирующихся сильных трендов, многие трейдеры закрывают свои позиции при малейшем откате. Почему?

Потому что они слишком сильно пытаются сократить свои потенциальные убытки! Как это можно исправить или подкорректировать? Вы должны научиться расслабляться и давать вашей торговле возможность развиваться.

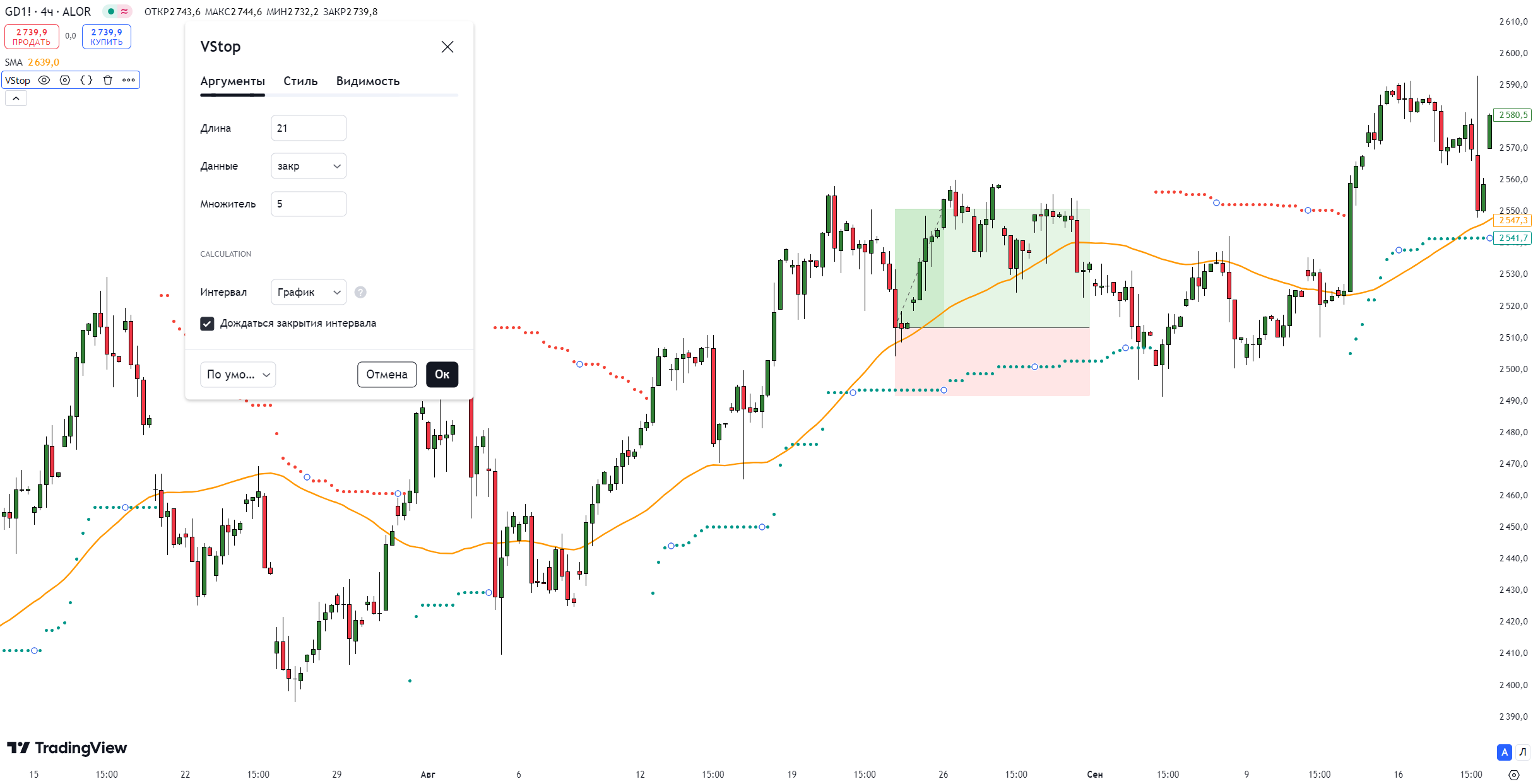

И один из подходов заключается в использовании 50-дневной скользящей средней в качестве динамического стоп-лосса.

Это означает…

Если у вас длинная позиция, удерживайте сделку до тех пор, пока цена остается выше 50-дневной скользящей средней, и выходите только тогда, когда она закроется ниже нее (и наоборот для коротких позиций). Причём не просто закроется ниже, желательно чтобы был обновлен предыдущий локальный минимум.

Пример:

Как использовать 50-дневную скользящую среднюю и фильтровать высоковероятные развороты тренда

Когда вы ищите разворот текущего тренда, время вашего входа имеет решающее значение. Если вы откроете позицию слишком рано, вы рискуете получить убыток. Если вы опоздаете, то упустите возможность поймать большое движение. Так как рассчитать наиболее подтвержденный и лучший момент для входа, чтобы не быть в рядах тех, кто поторопился или тех кто уже опоздал?

Используйте 50-дневную скользящую среднюю в качестве фильтра тренда.

Если вы хотите открыть короткую позицию против восходящего тренда, подождите, пока цена закроется ниже 50-дневной скользящей средней, прежде чем открывать короткую позицию (и наоборот, длинную позицию).

“Что, если цена не закрылась ниже 50-дневной скользящей средней, могу ли я по-прежнему открывать короткие позиции?”

Нет.

Вы остаетесь в вне рынка, т.е. не открываете позиции и ждете формирования вышеуказанных условий. Позвольте 50-дневной скользящей средней действовать как фильтр тренда и сообщать вам, когда “безопасно” открывать короткие позиции.

Профессиональный Совет:

Чтобы увеличить результативность ваших сделок, убедитесь, что цена движется в направлении тренда на более высоком таймфрейме.

Это означает, что если вы хотите открывать короткие позиции, убедитесь что цена на более старшем таймфрейме оттолкнулась от уровня сопротивления и формирует нисходящее движение.

Вы всегда открываете сделки слишком поздно? Вот почему (и как этого избежать)

Многие очень часто открывают свои сделки слишком поздно и затем осознают, что купили на максимумах.

Ставите короткий стоп-лосс, чтобы убыток был минимальной и что происходит потом? Цена начинает возвращаться к ближайшей поддержке, вашу позицию закрывает с убытком, а рынок продолжает расти без вас. Почему это происходит?

Потому, что вы открываете свои сделки далеко от областей потенциальных поддержек.

Как вы можете избежать этого?

Ищите сигналы не просто из-за того, что рынок растет, ищите сигналы при возврате к важным областям поддержки или сопротивления.

Например:

При активном тренде область поддержки или сопротивления находится на уровне 50-дневной скользящей средней.

Это означает, что вы должны искать сигналы для открытия сделок вблизи 50-дневной скользящей средней, чтобы увеличить свой коэффициент прибыльных сделок и потенциальную прибыль.

Вот что я имею в виду…

И вот где НЕ следует входить в сделку…

50-дневная скользящая средняя: как лучше рассчитать время входа с невероятной точностью

Вы можете использовать два метода:

- Разворотные свечные модели

- Прорыв линии тренда

Я объясню…

# 1: Разворотные модели свечей

Напомню:

50-дневная скользящая средняя действует как важная область поддержки или сопротивления при устойчивом тренде.

И когда цена повторно протестирует 50-дневную скользящую среднюю, что можно сделать тогда?

Дождаться визуального подтверждения усиления давления покупателей, чтобы “подтвердить”, что рынок готов двигаться выше.

И это может быть в форме разворотных свечных паттернов, таких как Молот, Бычье поглощение и т.д.

Вот что я имею в виду…

Однако:

В этой стратегии с применением 50 МА бывают моменты, когда вы не получаете никаких разворотных свечных паттернов, и цена продолжает двигаться выше.

Вот тут-то и вступает в игру следующая тактика…

# 2 Прорыв линии тренда

Вот как это работает…

Когда цена совершает откат к 50-дневной скользящей средней, вы можете нарисовать “мини-линию тренда”, указывающую на нее.

Тогда ваш триггер для входа срабатывает, когда цена выходит за пределы “мини-линии тренда”.

Вот пример:

Далее давайте объединим то, что вы узнали, и разработаем стратегию с использованием 50-дневной скользящей средней.

50-дневная скользящая в рамках торговой стратегии, которая работает

Отказ от ответственности: Пожалуйста, сначала протестируйте эту торговую стратегию, прежде чем рисковать собственными деньгами.

Итак, идея, лежащая в основе этой торговой стратегии, заключается в том, чтобы зафиксировать одно колебание формирующегося тренда.

Вот как это работает…

- Определите формирующийся тренд, при котором цена возвращается к 50-дневной скользящей средней и тестирует ее в качестве поддержки или сопротивления.

- Если наблюдается достаточно устойчивый тренд, то подождите, пока цена повторно протестирует 50-дневную скользящую среднюю.

- В момент возврата к 50 МА, ищите подтверждение что цена готова двигаться для продолжения тренда, формируя к примеру модели разворотных свечей при прорыве линии тренда.

- Если есть сигнал для входа, открывайте длинные позиции при открытии следующей свечи и установите стоп-лосс под предыдущий локальный минимум (Можно использовать индикатор на основе ATR, к примеру VStop)

- Если цена движется в вашу пользу, выходите чуть раньше, чем цена достигнет предыдущего максимума.

Вот несколько примеров…

Пример покупки при формировании бычьего поглощения.

Пример убыточной позиции

Эта стратегия с применением 50 дневной скользящей средней выглядит довольно привлекательно и многообещающе?

Профессиональный Совет:

Вы можете корректировать правила этой стратегии с 50-дневной скользящей средней, чтобы можно было торговать более продолжительные движения и тренды. Все, что вам нужно сделать, это использовать трейлинг стоп-лосс вместо фиксированного тейк-профита.

Заключение

Итак, вот что вы узнали:

- При формирующемся тренде 50-дневная скользящая средняя служит важной областью поддержки/сопротивления для поиска прибыльных торговых сигналов

- Вы можете перемещать свой стоп-лосс с помощью 50-дневной скользящей средней, чтобы отслеживать более продолжительные тренды

- Если цена находится слишком далеко от 50-дневной скользящей средней, вероятно, входить слишком поздно. Подождите, пока цена совершит откат, прежде чем искать входы

- Если цена находится на уровне 50-дневной скользящей средней, вы можете использовать модели разворотных свечей или прорыв линии тренда, чтобы рассчитать момент входа в позицию в покупку или продажу