Сколько акций нужно купить, чтобы получать прибыль? Такой вопрос часто задают начинающие инвесторы, и это неудивительно — люди, планирующие инвестировать, очень заинтересованы в том, чтобы узнать прибыльность своих вложений. Вокруг инвестиций в акции сложилось очень много мифов, и один из них — для получения любых дивидендов необходимо купить определенное количество акций.

Сколько акций нужно купить, чтобы получать дивиденды

Иногда начинающие инвесторы путаются и думают, что для получения дивидендов нужно набрать определенное количество акций. На самом деле все намного проще. Если компания выплачивает дивиденды, она выплачивает их всем (без исключения) акционерам. Чтобы вам было проще понять эту схему, я вкратце опишу процесс выплаты дивидендов.

После публикации финансового отчета управление компании решает, какую долю от прибыли оно направит на выплаты дивидендов. Как правило, эта сумма колеблется от 10 до 30%, но некоторые фирмы стараются выплачивать акционерам до 50% своей прибыли (например, к таким показателям стремится Сбербанк). Соответственно, общая сумма дивидендов зависит от прибыли компании и ее дивидендной политики. Затем вся эта сумма делится на количество выпущенных акций. Владельцы этих акций зафиксированы в реестре, и на их счета начисляются выплаты соответственно количеству акций во владении.

Даже если у вас всего одна акция компании, вы тоже будете получать регулярные выплаты, как и другие владельцы акций. Другой вопрос, что размер этих выплат будет прямо пропорционален количеству акций у вас во владении — разумеется, что наличие одной акции обеспечит вам гораздо меньший доход, чем покупка сотни. Вы сами решаете, сколько акций нужно купить, отталкиваясь от желаемого дохода и своих возможностей.

Имейте в виду, что не все акционерные общества выплачивают дивиденды. Например, «Яндекс» сейчас не платит свои акционерам; те зарабатывают только на росте котировок. У каждой компании своя дивидендная политика, и с ней лучше ознакомиться перед покупкой акций.

Количество акций влияет только на права в управлении компанией, и то не всегда. Большинство фирм устанавливают определенные пороги для каждого действия по управлению — например, чтобы участвовать в голосовании, нужно иметь не менее 1 000 акций, а чтобы иметь доступ к спискам других акционеров — не меньше сотни. Это условный пример, каждая фирма вправе устанавливать свои ограничения.

Покрытие комиссии

Впрочем, миф о необходимости определенного количества акций не возник на пустом месте. Дело в том, что при очень малом доходе всю прибыль может съесть комиссия брокера. Не забывайте и про налог в 13%, который должны платить акционеры, не открывшие ИИС. Всегда учитывайте комиссию и налог, рассчитывая, сколько акций нужно купить для получения нужного дохода.

Привилегированные и обыкновенные акции

Стоит отдельно упомянуть об особенностях привилегированных акций (на профессиональном сленге их называют префами). Их легко отличить от обычных — в конце тикера пишется буква P (например, обыкновенные акции Сбербанка имеют тикер SBER, а привилегированные — SBERP). В чем разница? Особенность префов в том, что их владельцы получают приоритет при выплате дивидендов и наличие фиксированной суммы (она обычно немного выше выплат по обычкам), но теряют все права на управление компанией, то есть не могут участвовать в собраниях акционеров. Но и здесь тоже нет нижнего предела, сколько акций нужно купить — чтобы получать дивиденды, достаточно владеть одной акцией.

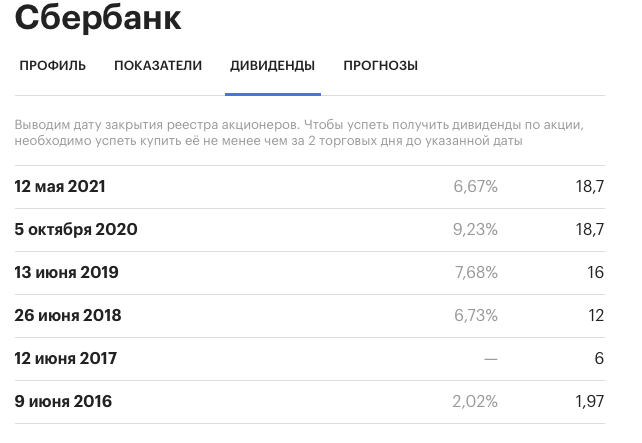

Владельцы привилегированных акций тоже начинают получать прибыль от покупки всего одной акции. Разница в том, что привилегированные акции дают своему владельцу право на гарантированную сумму выплат. Эта сумма фиксируется вне зависимости от публикации финансового отчета, но может меняться со временем, чтобы покрывать инфляцию и сохранять префы конкурентоспособными. Так, привилегированные акции Сбербанка в 2016 году давали право на 1,97 рублей в год, а с 2020 года дивидендная ставка повысилась — теперь за каждую акцию владелец получает по 18,7 рублей в год. Обычно суммы выплат по префам растут с течением лет, но иногда эта сумма может и уменьшаться.

Подробнее о префах читайте в статье: «Что такое привилегированные акции и стоит ли покупать их».

Дата закрытия реестра

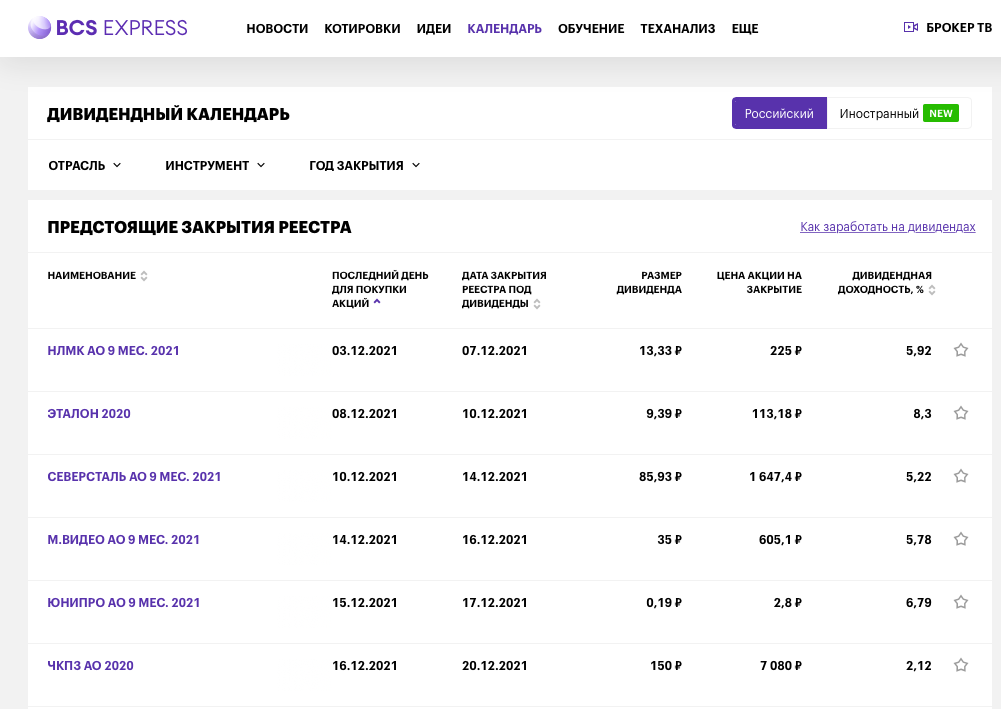

Если вы хотите купить акции незадолго до выплаты дивидендов, то вам нужно знать, какого числа будет закрываться реестр. Закрытие реестра означает окончательное фиксирование списка акционеров. Если вы купите акции после определенного срока, ваше имя в реестре не окажется, и ближайшие дивиденды вы не получите (но сможете рассчитывать на следующие).

Чтобы попасть в реестр, нужно купить акции не позднее, чем за два рабочих дня до закрытия. Это означает, что если реестр закрывается в следующий понедельник, то в реестр попадут те акционеры, что купили бумаги до четверга текущей недели.

Сколько нужно акций, чтобы хорошо зарабатывать

Многие люди начинают инвестировать, потому что надеются выйти на полностью пассивный доход. Это достойная цель, но нужно здраво оценивать свои возможности. Если у вас в кармане 100 000 рублей, которые вы готовы инвестировать, не рассчитывайте, что сразу будете получать по 10–20 тысяч каждый месяц.

Ниже я научу вас, как рассчитывать, сколько акций нужно купить, чтобы получать дивиденды, достаточные для достойной жизни. Конечно, нужную денежную планку вы установите сами — кому-то достаточно 10 тысяч в месяц, а кому-то и 80 000 будет мало.

Параметры расчетов

Чтобы рассчитать приблизительную сумму дивидендов в год, вам нужно знать следующие данные:

- частота выплат. Большинство российских компаний платят дивиденды один раз в год, но некоторые платят каждый квартал, то есть четыре раза в год;

- примерная сумма выплат. Посмотрите на прошлогодние суммы, почитайте дивидендную политику. Точно вычислить сумму дивидендов до непосредственной выплаты не получится, если только вы не владеете привилегированными акциями.

Вы сможете пересчитать сумму дивидендов на одну акцию, а затем решить, сколько акций нужно купить, чтобы получать приличный доход. Учтите, что все расчеты будут примерными! Объем дивидендов может резко измениться по сравнению с прошлыми выплатами — например, если у компании был форс-мажор, она вовсе может отказаться от уплаты дивидендов в текущем году. Но этот метод расчета поможет вам приблизительно оценить, какую прибыль вы сможете получить от вложений.

Где искать всю эту информацию? Большинство крупных компаний размещает информацию для акционеров на своем официальном сайте. Если же вы хотите сравнить несколько фирм, отправляйтесь на такие информационные порталы, как BCS Express.

Пример расчета количества акций

Давайте для примера рассчитаем, сколько акций камаза нужно купить, чтобы заработать тысячу рублей за год.

КАМАЗ выплачивает дивиденды один раз в году, обычно в июле-августе. В 2021 году сумма дивидендов за каждую акцию составила 0,54 рубля. В 2020 и 2019 году дивиденды не выплачивались. В 2018 выплатили 1,06 рубля за акцию, а в 2017 — 0,42 рубля за акцию (вся информация взята с официального сайта КАМАЗ.) Дивидендная политика КАМАЗа не стремится к увеличению выплат акционерам — так, компания открыто заявляет, что будет платить по дивидендам не более 25% от чистой прибыли, а итоговое решение о суме выплат принимается советом директоров. Предположим, что в дальнейшем выплаты будут производиться в размере 0,4 рубля за каждую акцию. Сколько акций нужно купить, чтобы получить в качестве дивидендов 1 000 рублей? Давайте посчитаем — вам нужно приобрести 1000 / 0,4 = 2 500 акций. Но давайте не забывать о налогах — если у вас нет ИИС, то вам предстоит выплатить 13% от дивидендов. Соответственно, чтобы заработать 1000 рублей, вам нужно получить в форме дивидендов 1130 рублей, а это уже 1130 / 0,4 = 2 825 акций КАМАЗа. Отдельно можно посчитать сумму комиссии брокера и биржи, но, поскольку ставки у всех разные, я не буду усложнять этот пример. Вы поняли суть этих расчетов, так что в будущем сможете легко определить количество нужных акций самостоятельно.

Сейчас акции КАМАЗа стоят 118 рублей, так что на покупку 2 825 акций вы потратите 333 350 рублей. Если предположить, что вы действительно получите 1000 рублей в год за такие инвестиции, то дивидендная доходность оказывается равной 0,29%. Это очень низкий показатель — большинство крупных компаний, пользующихся популярностью среди инвесторов, предлагают доходность от дивидендов около 3–6%. Впрочем, сравнительно недавно акции КАМАЗа стоили по 70 рублей (в апреле 2021 года), резкий скачок цены случился лишь в октябре 2021 года. Возможно, такое поднятие котировок положительно скажется на сумме выплат и доходности, но никаких гарантий этого нет.

Если бы КАМАЗ выплачивал такие же дивиденды, но ежеквартально, годовая сумма выросла бы в 4 раза. Это очень значимое изменение, поэтому всегда уточняйте, как часто компания выплачивает прибыль акционерам.

Всем желающим получать дивиденды я рекомендую к ознакомлению статью: «Дивиденды: как получить, где смотреть отчетности и как определить размер».

Теперь попробуем рассчитать вложения по доходности, без привязки к конкретной компании. Если предположить, что ваш инвестиционный портфель дает дивидендную доходность в 5%, то для получения 1000 рублей в год вам нужно вложить 20 000 рублей (формула для расчета — делим 1000 рублей на 5%, чтобы найти денежный эквивалент 1%, а затем умножаем полученную сумму на 100%).

Как увеличить пассивный доход

Напоследок я хочу дать несколько рекомендаций, которые помогут вам получать от своих инвестиций больше прибыли.

- Реинвестируйте! Я не устану повторять это, ведь реинвестиция — это самый надежный способ постоянно увеличивать свою прибыль. Если вы хотите выйти через несколько лет на приличный пассивный заработок, не тратьте полученные дивиденды полностью. Лучше купите на эти деньги еще акций. Постоянное увеличение дохода — это важное преимущество инвестирования перед другими способами пассивного заработка, так что не упускайте такую возможность. Без реинвестиций ваш доход через 10 лет останется на прежнем уровне. А вот реинвестирующий человек сможет получать намного больше!

- Покупайте разные активы. Не нужно останавливаться на акциях одной компании, да и на акциях вообще. Благодаря инвестициям в разные инструменты вы сможете компенсировать возможное падение дивидендов в одной сфере повышением выплат в другой. Диверсификация может снизить потенциальную прибыль, но она также балансирует риски, так что средний доход вырастает и становится более гарантированным.

- Хотя бы раз в год пересматривайте свой инвестиционный портфель. Какие-то компании могут изменить дивидендную политику. Рассчитывайте, сколько акций нужно купить, а сколько — продать.

Подробнее о ребалансировке портфеля вы сможете прочитать в статье: «Ребалансировка инвестиционного портфеля от А до Я».

Выводы

Теперь вы знаете, сколько акций нужно купить, чтобы получать дивиденды — хоть одну, лишь бы компания выплачивала прибыль акционерам. Покупка привилегированных акций дает больше гарантий по выплатам и их сумме, но большинство инвесторов предпочитают покупать не только префы, но и обыкновенные бумаги.

Работая с акциями, можно постепенно выйти на достойный пассивный заработок. Конечно, без крупных финансовых вложений вы не сможете полностью перейти на жизнь за счет дивидендов. Но любой человек со средним заработком способен превратить свои накопления в источник регулярного дохода.