В некоторых статьях я уже упоминал такое понятие, как ПИФ — паевой инвестиционный фонд. Думаю, пришло время более подробно разобрать это явление. Как работают, кто ими управляет, кому они выгодны и как можно заработать на ПИФах?

Что такое паевой инвестиционный фонд

ПИФ — это достаточно простой и при этом надежный метод инвестирования. Фонд предполагает, что вы складываете деньги в своеобразную «общую копилку», а человек или группа людей, которые управляют этим фондом, принимают инвестиционные решения. Прибыль, которая будет получена в результате инвестиций, будет разделена между вкладчиками фонда сообразно размерам их вкладов.

Давайте сразу проиллюстрируем эту схему работы примером. Я намеренно игнорирую комиссии и сборы, чтобы донести до читателя сам принцип работы ПИФа. Предположим, что существует ПИФ с общим капиталом в 1 000 000 рублей, из которых 10 000 — ваши. Управление ПИФа купит на все деньги акции Сбербанка по 50 рублей (это 20 000 акций), а затем продаст их по 60 рублей, то прибыль всего фонда будет равняться 10 * 20 000 = 200 000 рублей. Ваш капитал составляет 1% от фонда. Соответственно, лично ваша прибыль составит 1% от общей — то есть 2 000 рублей.

Простыми словами, паевой инвестиционный фонд — это общий капитал, который складывается из средств участников фонда. Вкладчики доверяют свои деньги управляющему фондом (это может быть как один человек, так и команда опытных инвесторов). Управляющий инвестирует деньги в то, что сочтет прибыльным. У каждого ПИФа есть список инструментов, которые могут торговаться за счет общего капитала. Например, если в этом перечне нет фьючерсов, то управляющий не имеет права их покупать, даже если они принесут колоссальную прибыль.

ПИФ может инвестировать не только в биржевые активы, но и, например, в недвижимость — массово выкупать квартиры в новостройках и сдавать их в аренду. Некоторые ПИФы выступают заемщиками и дают деньги в долг под проценты, что также обеспечивает прибыль для управляющих и вкладчиков.

Как работают ПИФы простыми словами

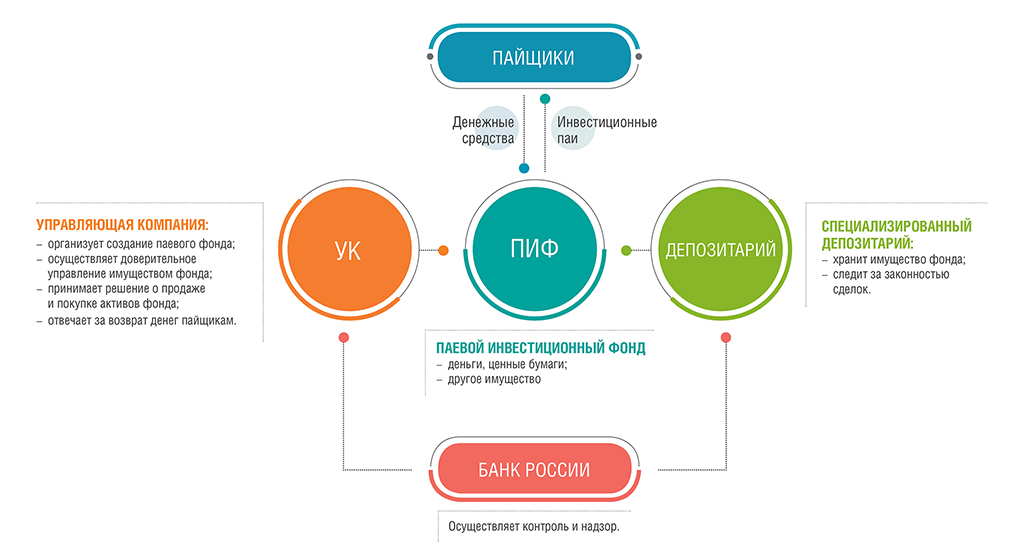

Разберем работу паевого фонда более подробно и наглядно. ПИФ представляет собой объединение инвестора (пайщика) и управляющей компании. Пайщик дает управляющему деньги по условиям договора доверительного управления, а тот, взамен на небольшую комиссию, инвестирует их на свое усмотрение. Прибыль, появившаяся в результате таких инвестиций, принадлежит пайщику; управляющий берет с нее комиссию. В результате в выигрыше оказываются оба участника фонда. В крупных открытых фондах пайщиков может быть и сто, и тысяча.

Пайщики несут коллективную материальную ответственность за решения управляющей компании. Так, если купленные акции упадут в цене, их вклады уменьшатся пропорционально своим размерам. Рассмотрим это на том же примере с ПИФом с миллионным капиталом. У вас в этом фонде есть 10 000 рублей. Если бы акции Сбербанка не подорожали, а подешевели на 10 рублей, а ПИФ потерял бы 200 000 рублей, то ваш капитал не вырос, а уменьшился на 2 000 рублей (пропорционально вашему вкладу).

Итак, говоря простыми словами, паевой инвестиционный фонд — это такая форма управления капиталом, где вашими деньгами распоряжаются более опытные инвесторы. В этом плане ПИФ похож на покупку советов от профессиональных инвесторов — вы не принимаете решения самостоятельно, но полагаетесь на более опытных специалистов. Только при покупке советов у вас есть выбор, придерживаться их или нет, а при вложениях в ПИФ — нет.

История возникновения ПИФов

Первый паевой инвестиционный фонд появился в США в 1924 году. Инвестиционные компании решили, что иметь дело с частными инвесторами и их сравнительно небольшими капиталами крайне затруднительно. Они начали повышать пороговый депозит (то есть минимальную сумму инвестиций), но это оказалось не самым выгодным решением — множество небольших инвесторов приносили серьезный доход, а с новыми ограничениями они никак не могли участвовать в инвестициях. В итоге инвестиционные компании создали решение, которое оказалось выигрышным для всех — паевые фонды. Правда, американцы оказались на удивление консервативны. Они не сразу оценили новый способ инвестирования и не поняли, как работают паевые инвестиционные фонды. До 1950-х паевые фонды прозябали как наименее востребованный тип инвестиций, но через тридцать лет после создания они наконец нашли свою нишу. Американцы «распробовали» такую схему работы, оценили ее и начали активно пользоваться. Результат не заставил себя ждать — постоянно появлялись новые паевые фонды, и самые успешные из них разрослись до огромных масштабов и существуют до сих пор.

В России ПИФы появились в 1996 году. Как и в США, они не сразу обрели популярность — практически никто не знал про них вплоть до 2001 года, когда был принят закон «Об инвестиционных фондах», который не только урегулировал их деятельность, но и популяризировал их.

Как зарабатывать

Вложиться в ПИФ может любой желающий, у которого есть свободные средства для инвестиций. Зарабатывать на ПИФах технически проще, чем на активных торгах — вместо того чтобы самостоятельно выполнять всю работу (проводить анализ, выбирать наиболее перспективные акции и высчитывать, когда лучше всего входить на рынок), вы просто выбираете фонд и отдаете ему деньги. Фонд выбирает инструменты для инвестиций, а вы получаете прибыль, пропорциональную вашему вложенному капиталу. Но, разумеется, на практике не все так просто.

Основная проблема с ПИФ — это поиск хорошей управляющей компании. Ваши деньги не застрахованы, и если вы вложите их в паевой инвестиционный фонд, то в результате неудачных решений управления вы можете их потерять — так же, как и при обычных активных торгах. ПИФ никогда не гарантирует выручку; более того — ПИФ может работать себе в убыток. Поэтому ключевая задача инвестора — тщательно изучить историю фонда, познакомиться с отзывами реальных вкладчиков и посмотреть на инвестиционные решения, которые этот фонд принимает. Для последнего, разумеется, вам необходимо хоть немного разбираться в бирже и акциях.

Вернуть деньги из ПИФа не всегда легко. Если вы вложились в фонд и решили вернуть свой капитал, то у вас есть два пути: погасить пай или продать его. Паи для рядовых вкладчиков (а таких большинство) можно свободно продавать, покупать и даже дарить — они не именные. Но ПИФы для квалифицированных инвесторов продать будет намного сложнее.

О том, что такое статус квалифицированного инвестора и какие привилегии он предоставляет, читайте в статье: «Что дает статус квалифицированного инвестора и как его получить».

Доходность и налоги

Сразу еще раз повторю — доходность паевого фонда никогда не гарантирована. Все инвестиционные решения принимает обычный человек, а потому он может ошибиться и потерять деньги. В неблагоприятном случае вы можете вложить в фонд 50 000 рублей, а получить обратно при погашении пая только 20 000, потому что фонд потерпел несколько инвестиционных неудач.

Доходность ПИФа, как и доходность любого рядового инвестора или трейдера, изменяется со временем. Иногда это связано с сезонностью (например, если управляющий предпочитает инвестировать в сезонные активы), иногда — с экономическими кризисами. Здесь работают все те же факторы, что и в частном инвестировании — цены на нефть, состояние экономики, навыки прогнозирования, понимание рынка, курсы валют и так далее.

Теперь о налогах. ПИФ не является юридическим лицом (по закону он относится к «обособленным имущественным комплексам»), а потому он не платит налог при получении прибыли. А вот пайщик, будучи физическим лицом, платит налог подоходный — НДФЛ в размере 13% для резидентов России. Если же в паевой инвестиционный фонд вложится иностранный пайщик, то ему придется платить уже 30% налога.

К счастью, налога можно избежать. По закону инвестор, владеющий паями более 3 лет и получающий от них не более 3 миллионов дохода в год, может не платить НДФЛ. Правда, декларацию заполнять все равно придется, чтобы у налоговой не было вопросов.

Виды ПИФов

ПИФы делятся по своей форме организации на открытые, закрытые и интервальные, а по используемым инструментам — на индексные, ПИФы недвижимости, биржевые и комбинированные. Разберем, как работают паевые инвестиционные фонды разных типов.

Открытые

Открытый ПИФ доступен всем, у кого есть деньги для минимального взноса. Обычно минимальный депозит составляет около 5–10 тысяч, но могут быть отклонения как в большую, так и в меньшую сторону. Паи открытого ПИФа можно свободно продавать или дарить другим людям, а купить пай в открытом ПИФе можно в любой момент его работы.

Открытые ПИФы работают только с высоколиквидными активами. Это связано с тем, что любой пайщик может в любой момент запросить погашение пая, и управляющая компания должна быстро реализовать деньги, чтобы вернуть пайщику его капитал. Открытые ПИФы встречаются чаще всего. Они очень доступны и относительно надежны, но их отличительная черта — низкая доходность.

Закрытые

Купить пай закрытого фонда можно только в момент его формирования. Причем такие фонды обычно предъявляют очень высокие требования к пайщикам — минимальный депозит для участия в закрытом фонде редко бывает меньше 1 миллиона рублей. Закрытый фонд действует определенный промежуток времени, после чего ликвидируется, а управление возвращает пайщикам их капиталы. Вернуть деньги за пай во время действия фонда нельзя! Если вы вложили сбережения в закрытый фонд, а затем они вам срочно понадобились, вы ничего не сможете сделать. Паи закрытого ПИФа нельзя продать или погасить раньше времени — остается только ждать. Срок действия каждого закрытого ПИФа определяется индивидуально, но обычно это около 5–7 лет.

Закрытый ПИФ — это не всегда фонд для квалифицированных инвесторов. Впрочем, на практике обычно эти категории совмещаются.

У закрытых ПИФов шире выбор инструментов, а потому у них более высокая и стабильная доходность, чем у открытых. Но количество мест (то есть паев) в таком фонде всегда ограничено.

Интервальные

Интервальный ПИФ — это своеобразная комбинация двух предыдущих типов. Купить пай можно в определенное время, но не только в начале формирования фонда (обычно управляющая компания проводит несколько таких открытых периодов в год). После этого капитал нельзя будет вывести до следующего такого открытого периода.

Интервальный ПИФ, как и открытый, может включать в себя сколько угодно пайщиков. Минимальный депозит значительно ниже, чем у закрытых фондов, поэтому интервальный фонд доступен большинству рядовых инвесторов.

Индексные

Индексные ПИФы инвестируют, как нетрудно догадаться, в индексы. Управляющая компания занимается торгами на бирже и прогнозирует движение индексов. Главный плюс такого типа фондов — низкий порог вхождения.

Недвижимости

Здесь все тоже просто — управляющие не торгуют биржевыми активами, а вкладываются в недвижимость. Обычно этим занимаются крупные фонды в больших городах, где высок спрос на аренду жилья. Фонд может выкупить большой пул квартир в новостройке, а затем просто сдавать его в аренду, распределяя прибыль между пайщиками. Нередко также управляющая компания вкладывается в нежилую недвижимость вроде складов или офисов — это тоже очень выгодно. Фонд недвижимости в перспективе может принести немалый доход. Кроме того, недвижимость постоянно дорожает (не берем в расчет короткие и сезонные падения цен), в отличие от акций или индексов, которые могут пойти как вверх, так и вниз.

Правда, порог входа в такой фонд высок — обычно от 100 000 рублей и более. Дело в том, что недвижимость — это очень затратный бизнес, и компании нужно тратиться на налоги, услуги риелторов или содержание достаточно большого штата специалистов. Поэтому они не желают связываться с малыми капиталами — им это попросту невыгодно. С другой стороны, если вы всегда хотели купить квартиру и получать пассивный доход от ее сдачи, то ПИФ недвижимости будет очень хорошим вариантом, даже если у вас не хватает денег на полноценную покупку. ПИФ недвижимости предлагает, пожалуй, самый гарантированный заработок из всех типов фондов. Но не забывайте, что риск провала есть всегда, и фонд может разориться, не принеся вам ни копейки. Даже если вы хотите вложиться в фонд недвижимости, не уповайте на высокий шанс успеха, а обязательно проверяйте управляющую компанию и историю фонда, чтобы не отдать свои деньги непрофессиональным управляющим.

Рыночных финансовых инструментов

ПИФы, которые занимаются торгами на бирже, называют биржевыми, или фондами рыночных финансовых инструментов. Порог входа здесь намного меньше, чем у фондов недвижимости — от тысячи рублей. Управляющая компания занимается работой трейдера — отслеживает тренды и события на рынке, прогнозирует движение активов и продает или покупает бумаги на бирже, получая выгоду от своих действий.

Комбинированные

Комбинированный ПИФ может работать с разными инструментами одновременно — например, на половину общего капитала скупить квартиры, а на вторую половину — торговать на бирже. Теоретически комбинированный фонд может вкладываться буквально во что угодно: драгметаллы, валюту, предметы искусства, коллекционные вещи и так далее. Но российские комбинированные ПИФы придерживаются более консервативной политики и предпочитают ценные бумаги, недвижимость и индексы.

Преимущества и недостатки

Главный плюс ПИФа — это его же недостаток. Вместо того чтобы самостоятельно принимать торговые решения, пайщик отдает деньги управляющей компании. Кому-то такой подход будет удобен и даже полезен (например, новичкам, которые не хотят или не могут разобраться в бирже). А вот талантливый или опытный трейдер на вложениях в ПИФы может даже потерять немного денег — самостоятельно на бирже он смог бы заработать больше.

Итак, плюсы ПИФа:

- полностью пассивный доход;

- большинство фондов управляется опытными и знающими рынок инвесторами;

- доход не гарантирован, но шансы довольно велики.

Минусы:

- пайщик не принимает участия в инвестиционных решениях (хотя в некоторых случаях это плюс);

- вернуть капитал из ПИФа не всегда просто;

- прибыль снижена за счет комиссии и ограниченных инструментов (если речь идет об открытом фонде).

Простыми словами, паевой инвестиционный фонд — это очень ситуативное решение. Если вы не хотите тратить много времени на анализ рынка и готовы поступиться частью прибыли, лишь бы заработок был пассивным — выбирайте ПИФ. Если биржа вам интересна, вы готовы учиться и максимизировать прибыль — ПИФ не будет столь привлекательным вариантом.

К какой категории трейдеров вы бы ни относились, какую-то часть капитала все же стоит вложить в ПИФ (а лучше — в несколько разных ПИФов), дабы диверсифицировать риск.

А вы знаете, что диверсифицированный портфель нужно регулярно корректировать? Прочитайте об это в статье: «Ребалансировка инвестиционного портфеля от А до Я».

Выводы

Теперь вы знакомы с тем, как работает паевой инвестиционный фонд. Зная, как устроены ПИФы, вы сможете сделать выбор — активно торговать самостоятельно, вложить деньги в ПИФ или скомбинировать эти решения (диверсификация всегда полезна).

Если статья оказалась вам полезна, поделитесь ею с друзьями в соцсетях.