Многие читатели заметили, что я фокусируюсь в этом блоге на работе с бумагами российских эмитентов: использую в качестве примеров Газпром и Сбербанк, говорю о работе с Московской биржей и так далее. Но можно ли покупать акции иностранных компаний рядовому российскому трейдеру? Можно ли зарабатывать на них? Конечно, можно — и сегодня я расскажу вам, как (а заодно объясню, с какими трудностями придется столкнуться).

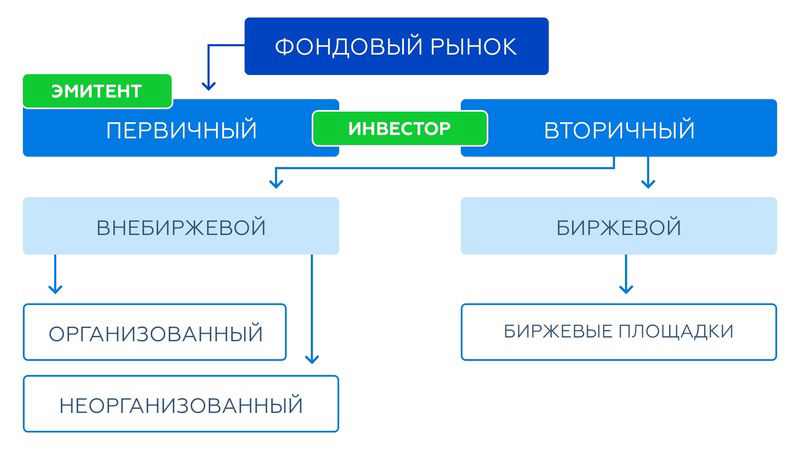

Схема фондового рынка

Для начала давайте вспомним структуру фондового рынка, чтобы все дальнейшее было вам понятно. Фондовый рынок принято делить на первичный и вторичный. На первичном рынке компании-эмитенты выпускают свои ценные бумаги в первый раз. Грубо говоря, если компания напечатала акции, она отправляет их не сразу на биржу, а на первичный рынок. Покупателями и первыми владельцами таких акций могут стать сотрудники фирмы (в частности руководящий персонал), а также проверенные крупные инвесторы. Как правило, фирмы персонально приглашают избранных инвесторов на такие торги. Рядовому трейдеру на первичный рынок не попасть.

Вторичный рынок — это перепродажа таких бумаг. Акции могут менять своих владельцев неограниченное число раз. Вторичная торговля акциями может осуществляться на бирже (тогда она будет биржевой) или вне ее (в этом случае — внебиржевой).

Безопаснее всего покупать акции на бирже. В мире существуют сотни бирж, и некоторые ценные бумаги торгуются одновременно на разных биржах. У большинства бирж есть определенная специализация — так, на NASDAQ преимущественно торгуются акции IT-компаний, на Московской бирже приоритет отдан российским эмитентам, а на NYSE собраны бумаги самых крупных и престижных компаний. Чтобы покупать и продавать бумаги на фондовом рынке, физическому лицу нужен официальный представитель — брокер. Покупка акций иностранных компаний физическими лицами в этом плане ничем не отличается в России и за рубежом — и российским инвесторам, и нашим зарубежным коллегам нужен брокер, чтобы торговать на бирже.

Внебиржевая торговля никем не регулируется (кроме законодательства страны, где она происходит). Здесь обычно торгуются бумаги, которые не смогли пройти листинг биржи (то есть которые не удовлетворяют внутренним требованиям конкретной биржи).

Об особенностях внебиржевой торговли вы можете прочитать в статье: «Как торгуются акции на бирже и вне ее: особенности внебиржевых сделок».

Способы покупки иностранных акций частными лицами

Теперь давайте рассмотрим, как купить акции иностранной компании физическому лицу. Существует достаточно много способов приобрести акции зарубежных эмитентов, живя в России. Итак, вы решили обзавестись зарубежными ценными бумагами. Какие у вас есть варианты?

Российские биржи

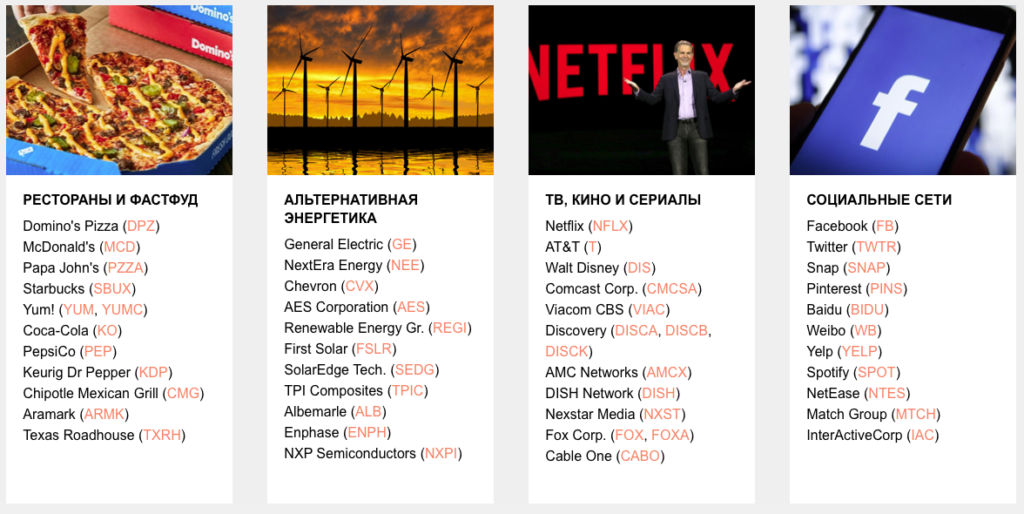

Московская и Санкт-Петербургская биржа предлагают инвесторам сравнительно небольшой выбор иностранных акций. Впрочем, здесь есть из чего выбирать — и на Московской, и на Петербургской биржах есть достаточно широкий выбор крупных иностранных эмитентов. Большинство этих компаний у вас на слуху. Покупать такие акции можно через своего брокера, через которого вы торгуете на бирже. Это самый простой способ — такая покупка акций иностранных компаний практически не отличается от торговли привычными вам российскими бумагами. Некоторые отличия есть в налогообложении, но об этом читайте ниже.

ETF

Практически любой частный инвестор может просто купить ETF, составленный из иностранных активов. ETF расшифровывается как Exchange-Traded Funds. Принцип ETF заключается в создании юридического лица, которое и скупает бумаги на рынке. Компания становится совладельцем некоторых предприятий, а потом выставляет на рынок уже свои собственные акции, которые и приобретают инвесторы. Не будем углубляться в теорию ETF, но отметим, что такие фонды можно легко купить в России.

ПИФ

Паевой инвестиционный фонд — это еще один способ инвестировать «вскладчину». Инвесторам доступна часть бумаг — пай. Размер пая зависит от размера вашей доли в капитале управляющей компании. При этом управляющая компания сама инвестирует деньги, инвестору ничего делать не нужно. Российские управляющие компании вполне могут закупать бумаги иностранных эмитентов. Это простой способ, но у него есть несколько минусов:

- он однозначно не подходит для трейдинга — только для инвестирования;

- при покупке акций в составе ПИФов довольно высокая комиссия (причем она взимается, даже если акции окажутся убыточными);

- УК может принимать невыгодные решения о структуре ПИФа, так что ваш доход будет поставлен в зависимость от решений управляющей компании.

Как следует подумайте перед тем, как купить акции иностранных компаний в составе ПИФа. Тщательно выбирайте управляющую компанию, чтобы не потерпеть убытки.

Плохо представляете себе, как работает ПИФ? Познакомьтесь со статьей: «Как работает паевой инвестиционный фонд».

Можно ли купить иностранные акции напрямую

Можно ли купить акции иностранных компаний без всяких посредников и фондов? Нет, нельзя. Физическому лицу напрямую купить акции иностранных эмитентов невозможно — как, впрочем, и российских. Инвестору всегда нужен посредник, который будет представлять его интересы на бирже. Этим посредником выступает брокер — финансовая организация, аккредитованная для ведения торговли на бирже. Выше я уже упомянул, что иностранные акции можно купить и на российских биржах, пользуясь услугами российских брокеров.

Как нетрудно догадаться, брокеры есть не только в России — за рубежом частные инвесторы также покупают акции через посредничество брокерских организаций. Эти организации имеют доступ к иностранным биржам и позволяют своим клиентам покупать бумаги, которые там торгуются.

Могут ли россияне воспользоваться услугами зарубежных брокеров? Теоретически, да. На практике такая работа осложнена условиями, которые брокеры ставят перед иностранными клиентами. Для клиентов-нерезидентов страны, в которой зарегистрирован брокер, часто действуют иные, более жесткие правила. Это может отражаться в размере минимального капитала (большинство зарубежных брокеров не работают с капиталами меньше 300–500 тысяч рублей), в системе комиссий и так далее. Кроме того, если вы планируете активно торговать внутри дня, помните об удаленности серверов — информация о котировках может доходить до вас с некоторой задержкой.

Работа с иностранными брокерами — это, пожалуй, самый сложный способ, как купить акции иностранных компаний частному лицу из России. С другой стороны, он дает возможность торговать самыми разными иностранными инструментами (а не только теми акциями, которые присутствуют на российских биржах и в составе ПИФов или ETF).

Сколько стоят иностранные акции

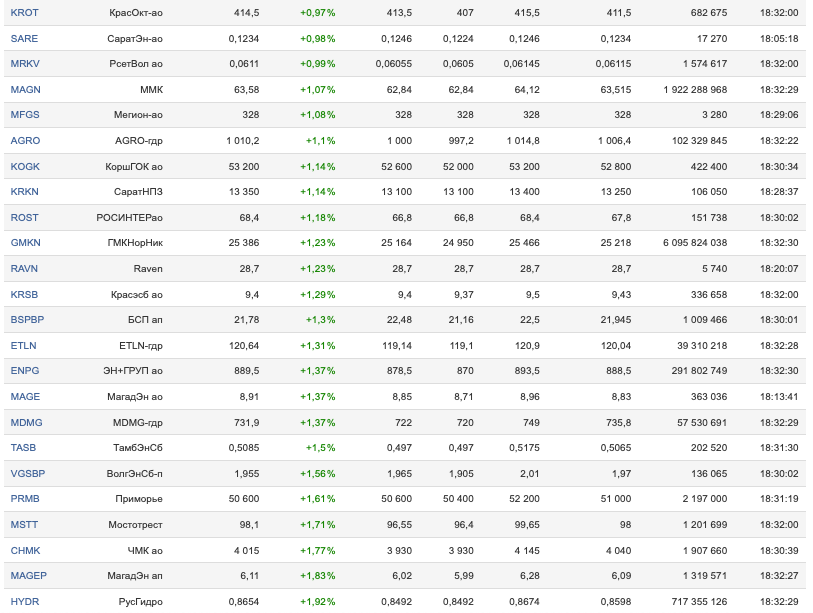

Взгляните на котировки российских акций, представленных на Московской бирже. Их цена колеблется от нескольких копеек до сотен тысяч рублей. Есть ли причины считать, что с иностранными акциями дело обстоит не так же?

Очевидно, что акции Microsoft и Apple будут значительно дороже акций малоизвестного стартапа или небольшой компании, которая с трудом прошла листинг и пробилась на биржу. Разброс цен огромный — самые дешевые акции на NYSE стоят меньше доллара, а самые дорогие — по тысяче долларов и больше.

Как произвести покупку

Как купить акции иностранных компаний? Покупка зарубежных бумаг технически ничем не отличается от работы с российскими. Вам нужно:

- Выбрать брокера и открыть у него свой брокерский счет.

- Внести на брокерский счет деньги. Если вы работаете с иностранным брокером, скорее всего, счет будет открыт сразу в его валюте. При работе с российскими брокерами могут быть созданы отдельные счета для операций в иностранной валюте, либо деньги будут конвертироваться в момент покупки по курсу ЦБ.

- Купить акцию через торговый терминал, сайт брокера или по телефону.

Если вы решили покупать иностранные акции ради дивидендов, то обращайте внимание на режим торгов — например, на Московской бирже зарубежные акции торгуются в режиме Т+2. Это означает, что акции фактически станут вашими только на второй день после покупки. Дивиденды в эти два дня выплачиваться не будут.

Налогообложение иностранных акций

Приобретение акций иностранной компании осложняется еще и налогообложением. Доход от торговли акциями относится к доходу физического лица, подлежащему налогообложению. Проще говоря, вам придется отдавать государству 13% заработанных денег. От дивидендов нужно выплачивать целых 30%, а от купонов по облигациям — 15%. В России этим занимается ваш брокер — он сразу удерживает налог, и вам не нужно самостоятельно заполнять налоговую декларацию, высчитывать выплаты и переводить деньги в налоговую службу.

При работе с иностранными акциями все значительно сложнее. Многое зависит от того, каким именно образом вы приобрели акции зарубежной фирмы. Если вы купили акции через российские биржи (например, на Санкт-Петербургской или в составе ETF), то вы будете выплачивать налоги по российским правилам — 13% от доходов с продажи, 30% от дивидендов, 15% от купонов.

Вы могли слышать о налоговом вычете для российских инвесторов — на иностранные акции он не работает. Налог придется платить в любом случае.

Если же акции были куплены на иностранной бирже, то вы будете выплачивать двойной налог — российский и иностранный (по законам страны, в которой вы купили акции). Причем налогообложение для нерезидентов страны, где были куплены акции, обычно строже (процентная ставка выше). Есть и приятные исключения — например, США. С Америкой у России есть соглашение, которое существует с 1992 года. Согласно ему, граждане России освобождены от уплаты налога в США за прибыль от торговли ценными бумагами, а также за дивиденды и купоны. Платить налог нужно будет только в России. Чтобы получить такую налоговую льготу, клиенту американского брокера нужно заполнить и подписать специальную форму W-8BEN. Льгота будет действовать 3 года после подписания формы, затем ее нужно будет продлевать.

Как выплачивать налоги

Рассмотрим три варианта:

- Покупка акций иностранных компаний через российскую биржу (Московскую или Санкт-Петербургскую). Тут все просто — налоги выплатит ваш брокер. Вам задумываться о налогообложении не придется.

- Вы купили акции через иностранного брокера. Зарубежный брокер не будет для вас налоговым агентом, поэтому сдавать декларацию и платить налог вы будете самостоятельно. Заполнение налоговой декларации — это тема для отдельной большой статьи, поэтому тут я не буду углубляться.

- Покупка иностранных акций через российского брокера, но иностранную биржу. Некоторые российские брокеры имеют доступ к зарубежным биржам, и вы можете купить акции через них. В этом случае брокер будет выступать налоговым агентом, и вам не нужно заполнять декларацию.

Альтернативные инструменты инвестирования

Зарубежные биржи заполнены не только акциями (как и Московская). Здесь можно инвестировать в разные инструменты:

- облигации (аналог наших ОФЗ в США — это ценные бумаги казначейства);

- банковское золото;

- инвестиционные монеты.

Эти инструменты хорошо подходят для диверсификации портфеля.

Где лучше покупать акции

Начинать свое знакомство с иностранными акциями стоит с тех бумаг, что представлены на российской бирже. Плюсов масса — не придется возиться с налогообложением, не нужно искать иностранного брокера. Единственный недостаток — это сравнительно небольшой выбор акций. Однако на первых порах это даже плюс, ведь на Московской и Санкт-Петербургской биржах представлены бумаги проверенных и надежных эмитентов. Это хорошая тренировка — перед тем, как покупать акции иностранных компаний непосредственно на их бирже, стоит попробовать свои силы в более привычных условиях.

Тинькофф Инвестиции

Некоторые российские компании открывают своим клиентам доступ на иностранные биржи — например, Тинькофф. Этот брокер позволяет покупать и продавать акции американских эмитентов, а заодно предлагает дистанционно оформить форму налоговой льготы (W-8BEN, о которой я говорил чуть выше). Правда, на практике работа с американскими акциями через Тинькофф может быть осложнена. Дело в том, что перевести эти акции другому брокеру будет практически нереально. Обычно фактический владелец акций (клиент брокера) может за небольшую сумму перевести свои активы от одного брокера к другому, сменив таким образом своего представителя на бирже. Но если вы купили американские акции через Тинькофф, то поменять брокера будет очень затруднительно. Теоретически перевести акции можно, но это будет стоить вам 15% от суммарной стоимости этих акций, но не менее 25 000 рублей. Для многих частных инвесторов это очень крупная сумма.

Выводы

Как видите, купить акции иностранных компаний физическому лицу в России можно, хоть это и бывает затруднительно. Это может быть хорошей тактикой для инвестирования, но вот для трейдинга иностранные бумаги подходят мало — слишком много препятствий. Если вам просто хочется вложиться в иностранные компании, то вы можете воспользоваться услугами паевых фондов, разнообразив таким образом свой инвестиционный портфель.

Надеюсь, что читатели почерпнули много новых знаний из этой статьи. Поделитесь ею с друзьями в соцсетях, обсудите на досуге инвестиции в иностранные компании.