Пассивный заработок — слабая сторона многих россиян. Большинство о нем даже не задумываются, остальные же не всегда понимают, с чего начать. Инвестирование в акции — один из самых простых способов сформировать надежный источник пассивного дохода. В этой статье я расскажу новичкам, как инвестировать деньги в акции, что для этого требуется и как выбирать подходящие акции.

Кто такой инвестор

Инвестор — это человек, который покупает ценную бумагу на длительный срок, рассчитывая получать от нее прибыль. Инвестор отличается от трейдера тем, что его основной доход (при работе с акциями) составляют дивиденды, в то время как трейдер стремится получить доход от разницы котировок, покупая и быстро продавая бумаги.

Инвестором может стать любой совершеннолетний гражданин, у которого есть деньги на покупку хотя бы одного лота акций. Но перед тем как инвестировать в акции, новичку стоит познакомиться с теоретической основой этого занятия.

Сколько денег нужно, чтобы начать инвестировать

Теоретически инвестировать в акции можно, имея всего лишь тысячу рублей — главное, чтобы вам хватило на покупку лота акции и оплату комиссий. Но, разумеется, прибыль от такой покупки тоже будет скромной. Например, в 2021 году Сбербанк платит за каждую акцию по 18,7 рубля, выплаты раз в год. Акции банка сейчас стоят по 370 рублей (я округляю), в лоте по 10 акций. Вы сможете купить один лот за 3700 рублей (плюс комиссии), чтобы затем получить 187 рублей дивидендов. Есть и более дешевые акции, лот которых можно купить за тысячу рублей и даже меньше. Надеюсь, что этот расчет избавил некоторых читателей от иллюзий, что вложение в акции окупится в первые же пару лет.

Акции на бирже продаются лотами — это условность, которая позволяет стандартизировать торги. На Московской бирже стандартный лот — 10 акций.

В принципе вы ничего не теряете, если начинаете инвестиции с малых сумм. Просто первое время прибыль будет совсем маленькой, а это деморализует некоторых начинающих инвесторов. Так что перед тем как начать инвестировать в акции, новичку стоит немного подкопить денег. Но ни в коем случае не берите кредит для приобретения акций! Прибыль на бирже не гарантирована, да и с кредитными деньгами всегда есть соблазн потратить их чуть более бездумно, чем свои, кровно заработанные. Кредит на покупку акций — это верный способ разочароваться в инвестициях.

Если вы хотите получать ощутимый доход, я рекомендую начинать инвестировать с 50 000 рублей в кармане. Не нужно инвестировать все сразу — начните с 10–20 тысяч, а остальные вкладывайте, когда лучше разберетесь с механизмом рынка и прибылью от акций.

Об уровне дохода от инвестиций в акции вы можете почитать в статье: «Сколько можно зарабатывать на акциях и как это сделать».

Обучение

Инвестирование в акции всегда связано с риском. Перед тем, как инвестировать в акции, новичку стоит пройти хотя бы минимальный курс обучения. Разберитесь, что такое акции, из чего складывается прибыль инвестора, как изменяется цена на акцию, как ее спрогнозировать. Получите хотя бы общее представление об экономических процессах, связанных с акциями. Так вы сможете избежать многих простейших ошибок, которые подстерегают вас в начале пути.

Основной источник дохода инвестора при покупке акций — это дивидендные выплаты. О том, как вычисляются дивиденды, я писал в статье: «Дивиденды: как получить, где смотреть отчетности и как определить размер».

Почитайте этот блог или поищите бесплатные курсы для начинающих инвесторов — их полно в интернете. Да, придется потратить немного времени на изучение материалов, но зато вы сэкономите свои деньги, отказавшись от убыточных вложений.

Брокер

Покупать акции безопаснее и удобнее всего на бирже. Если вы живете в России, то оптимальным вариантом станут Московская и Санкт-Петербургская биржа. Первая более популярна, а на второй предлагается больше иностранных акций.

Но вот незадача: частным лицам в России запрещено торговать на бирже. Напрямую заключать сделки и покупать акции вы не сможете. Но как новичку инвестировать в акции, если он не может приобретать ценные бумаги? Вам потребуется брокер — ваш представитель, который будет от вашего лица и за ваши деньги совершать покупки. Акции, которые будут куплены таким образом, будут принадлежать вам. Соответственно, и дивидендный доход будете получать вы, а не брокер.

Сразу отвечу на очень распространенный вопрос — нет, без брокера покупать акции на бирже нельзя. Вообще никак. Не тратьте свое время на поиск обходного пути.

Выбор брокера — это важный шаг для любого инвестора или трейдера. У каждой биржи есть список брокеров, допущенных к торгам. Выбирайте только из этого списка, если не хотите связываться с мошенниками.

Брокер предоставляет посреднические услуги не бесплатно, а за комиссию. Комиссия может взиматься за разные операции: совершение сделки, вывод средств, пополнение баланса и так далее. Слишком высокая комиссия на какую-либо операцию может свести всю вашу прибыль на нет. Большинство брокеров предлагают разные тарифные планы, подходящие для различного стиля торговли. Например, трейдеру (человеку, который скупает бумаги и быстро их продает, получая прибыль от изменения котировок) невыгодно платить большую комиссию за совершение каждой сделки, так что брокеры могут предлагать для трейдеров тарифы с минимальной комиссией за покупку и продажу бумаг. Для инвестора это не столь критично — как правило, он совершает сделки довольно редко, так что эта комиссия не будет серьезным источником убытков.

Обращайте внимание на стоимость обслуживания счета. Большинство брокеров бесплатно обслуживают счет, на котором есть деньги. Есть тарифы, которые предусматривают плату за неиспользуемый счет. Например, если вы в течение месяца не совершали никаких сделок, то с вашего счета спишется 500 рублей. Для инвестора это невыгодно — возможно, будут месяцы, когда вы не будете совершать сделок. По возможности выбирайте брокера, у которого нет такой комиссии.

Перед тем как начать инвестировать в акции, новичку стоит самостоятельно обучиться работе с этими бумагами. Брокер не будет проверять ваши знания. Но учтите, что для допуска ко многим другим инструментам (например, фьючерсам) вам предстоит сперва пройти тестирование у своего брокера. Подробнее о тесте в статье: «Тестирование неквалифицированного инвестора: вопросы и правильные ответы».

Индивидуальный инвестиционный счет

Вы можете получать прибыль от акций двумя способами: держать бумаги у себя и получать дивиденды или продавать их и получать выгоду от разницы стоимости покупки и продажи. В обоих случаях на полученную прибыль придется выплатить подоходный налог (13% от суммы).

ИИС — это один из самых эффективных способов получить налоговые льготы при инвестициях. Вам стоит быть в курсе такой возможности, поэтому я кратко обрисую ее.

Я не буду подробно останавливаться на ИИС и его возможностях; эта тема уже раскрыта в статье: «Что лучше открыть: ИИС или обычный брокерский счет». Если вас заинтересовала возможность получить налоговый вычет, обязательно прочитайте ее.

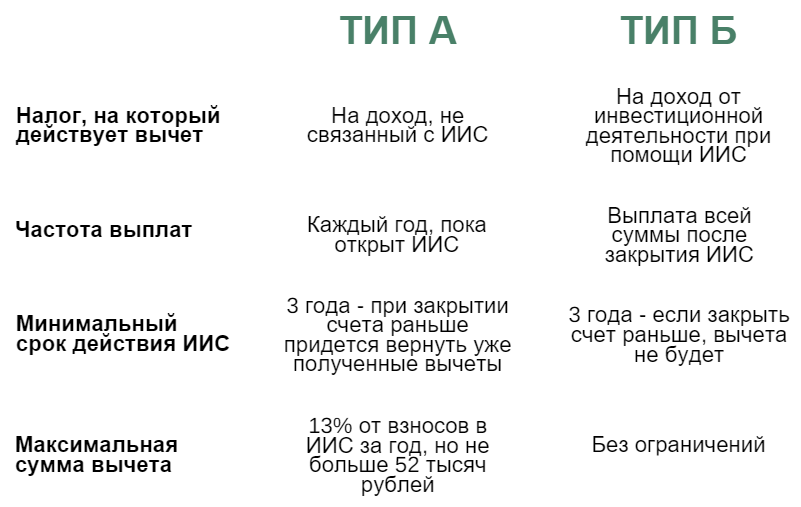

Перед тем как начать инвестировать в акции, новичку нужно выбрать, открывать обычный счет без налогового вычета или ИИС (индивидуальный инвестиционный счет). Второй вариант предлагает вам два типа вычетов (типы А и Б). Либо вы каждый год экономите до 52 000 рублей налогов ежегодно (тип А), либо вы сможете не платить подоходный налог с инвестиционных доходов вообще, но сможете забрать вычет лишь через три года после открытия ИИС (тип Б). У обоих типов есть еще несколько особенностей, которые отображены в таблице ниже.

Выбираем акции

Итак, вы изучили теорию, открыли счет у брокера… Осталось самое важное — выбрать компании для инвестирования.

В какие акции лучше инвестировать новичку? Для начинающих инвесторов больше всего подходят «голубые фишки». Так называют наиболее крупные и устойчивые компании на рынке. Среди российских «голубых фишек» вы наверняка сами сможете назвать Сбербанк, Газпром, Лукойл… Названия «голубых фишек» часто на слуху даже у людей, далеких от инвестиций. Главное преимущество «голубых фишек» — устойчивость. Шанс того, что эти бумаги обесценятся в краткий период времени, очень мал. Более того, «голубые фишки» обычно показывают довольно уверенный (хоть и медленный) рост. Ошибиться при покупке таких акций практически невозможно.

Подробнее о «голубых фишках» и особенностях инвестирования в их акции я писал в статье: «Голубые фишки: акции крупнейших эмитентов и их особенности».

«Голубые фишки» могут приносить не очень впечатляющую прибыль. У этих компаний нет острой необходимости в привлечении частных инвесторов, поэтому они могут платить скромные дивиденды — инвесторы все равно будут скупать их акции. Чтобы увеличить доход, можно разбавить свой инвестиционный портфель акциями менее крупных эмитентов, которые привлекают инвесторов большими выплатами. Здесь труднее выбрать, в какие акции инвестировать новичку, так что я рекомендую приниматься за такие компании лишь тогда, когда вы разберетесь с «голубыми фишками».

У меня есть статья, в которой я рассматриваю наиболее перспективные в 2021 году акции: «Лучшие вложения: 15 самых выгодных российских акций». Вы можете ориентироваться на эту и подобные статьи, выбирая компании для инвестирования.

Компании выплачивают дивиденды с определенной периодичностью. Большинство российских эмитентов платят акционерам раз в год, некоторые выплачивают дивиденды каждый квартал. Если для вас важны частые выплаты, то выбирайте акции таким образом, чтобы дивиденды распределились равномерно в течение года. Например, Сбербанк платит дивиденды в июне. Дополните эти акции Лукойлом (он платит в январе), и вы получите более-менее равномерный доход. Существуют специальные калькуляторы для новичков, чтобы инвестировать деньги в акции с равномерным и предсказуемым доходом.

Привилегированные акции

На странице конкретной ценной бумаги вы можете увидеть пометку: обыкновенная или привилегированная акция. Разница между ними заключается в следующем:

- Владелец привилегированной акции не получает права голоса на собраниях акционеров. Впрочем, для большинства инвесторов это и неважно — вряд ли вы собирались купить акции Газпрома, чтобы участвовать в управлении компанией, верно?

- Привилегированная акция дает право на фиксированный уровень дивидендов. Например, если у компании в текущем году дела идут не очень хорошо, она может прекратить выплату дивидендов по обыкновенным акциям, но владельцам привилегированных выплатить фиксированную сумму будет обязана. Однако если в отчетном периоде был зафиксирован убыток, то компания освобождается от выплат дивидендов по всем акциям.

- Если компания обанкротится, у владельцев привилегированных акций есть приоритет при разделе имущества. Владельцам обыкновенных акций может вообще не достаться никакой компенсации, несмотря на то что акция дает право на долю в имуществе — их часть имущества может быть продана за долги компании.

У привилегированных акций есть важное преимущество — они менее волатильны (то есть цена на них изменяется более плавно и предсказуемо) и, как правило, стоят немного дешевле. Для долгосрочных инвесторов привилегированные акции выглядят привлекательно. В целом неважно, с каких акций начать инвестировать новичку — с обыкновенных или привилегированных. Вы можете приобретать их наравне, формируя свой инвестиционный портфель из различных типов бумаг.

Дальнейшие шаги

Когда вы получите свой первый доход, может появиться соблазн потратить его на различные безделушки и мелочи — порадовать себя за успех. Но если вы хотите, чтобы ваша прибыль со временем только росла, я рекомендую реинвестировать полученные деньги (если не целиком, то хотя бы половину). Увеличьте объем своего инвестиционного портфеля, докупив акций на полученные дивиденды. Поначалу такая операция может показаться бессмысленной — ну, увеличится ваш доход от дивидендов на 10 рублей, большое дело. Но реинвестирование позволяет увеличивать прибыль в геометрической прогрессии. Сегодня вы увеличили доход на 10 рублей, в следующем году — на 100, еще через год — на 1000, и так далее. Одно из важных преимуществ инвестирования — возможность постоянно увеличивать свой пассивный доход. Пользуйтесь этим!

Купленные вами акции формируют инвестиционный портфель. Его нужно периодически пересматривать, отказываясь от неудачных вложений и перемещая свои деньги в более прибыльные бумаги. Это не нужно делать каждый день — достаточно просматривать свои бумаги несколько раз в год.

Чтобы инвестиционный портфель приносил достойную прибыль и не был слишком рискованным, нужно его диверсифицировать. Почитайте об этом в статье: «Диверсификация инвестиционного портфеля: подробный разбор».

Выводы

Из этой статьи вы узнали, какие шаги следует предпринять, чтобы начать инвестировать в акции. Я разобрал, как выбрать брокера, в какие акции инвестировать новичку, как подобрать подходящие бумаги, с какими подводными камнями вам предстоит столкнуться. В статье я постарался дать максимально реалистичный взгляд на потенциальный заработок. Учтите, что инвестиции — это работа для терпеливых. Нетерпеливые инвесторы быстро разочаровываются в бирже, но умение ждать здесь хорошо вознаграждается.

Я надеюсь, что эта статья получилась доступной и понятной для людей, которые очень далеки от ценных бумаг и биржевых торгов. Если материал оказался полезным для вас, поделитесь статьей с друзьями в социальных сетях.